11/30/2012

crisis en la eurozona: ser padres de un gurú, o dos ...

Toda semejanza con la historia argenta reciente , debe atribuírse a #elrelato de la diktadura kk y su #7de

crisis en la eurozona: ajuste neoliberal y discapacidad

|

| Fuente: OCDE. |

Más allá de los modos gentiles de los tecnócratas que las gestionan, las políticas de ajuste descargan sobre los segmentos más vulnerables sus mayores consecuencias .

Al respecto, tal como ocurriera en nuestro país en 2001 donde el 7% de la población nacional es discapacitada ( 2,9 millones de habitantes) y de ese total el 45% son jefes y jefas de hogar, leemos sobre la situación en España:

Al respecto, tal como ocurriera en nuestro país en 2001 donde el 7% de la población nacional es discapacitada ( 2,9 millones de habitantes) y de ese total el 45% son jefes y jefas de hogar, leemos sobre la situación en España:

Los discapacitados se echan a la calle

El colectivo marcha hacia Madrid contra los recortes y una deuda de 300 millones de las administraciones

Un 20% de los centros de atención, al borde del cierre, según el CERMI

Las personas con discapacidad sacan su malestar a la calle, ese lugar

que suele estar lleno de obstáculos para ellas. La primera convocatoria

de una manifestación masiva, fijada para el domingo en Madrid, busca

denunciar la “situación insostenible”

que atraviesan por los recortes derivados de la crisis económica. Lo

afirma Luis Cayo Pérez Bueno, presidente de la entidad que convoca la

marcha, el Comité Español de Representantes de Personas con

Discapacidad, CERMI

—agrupa a más de 7.000 entidades—. Asegura que las administraciones

autonómicas deben al sector al menos 250 millones de euros, y los

ayuntamientos, otros 50 por dos años de impagos. “Si en la época de

bonanza ya lo pasábamos mal, con la crisis estamos todavía peor”,

puntualiza.

Al menos 300 autobuses trasladarán a Madrid a unas 15.000 personas,

según fuentes de la organización. En la marcha, convocada con el lema

SOS discapacidad. Derechos, inclusión y bienestar a salvo, está prevista

la presencia de ciudadanos con distintas discapacidades, incluida la

medallista paralímpica Teresa Perales. Esta iniciativa ha tenido un

prólogo en la Comunidad Valenciana: la marcha de nueve días

y 200 kilómetros de 15 trabajadores sociales para protestar contra

impagos y recortes. Ayer, el presidente de las Cortes Valencianas, Juan Cotino, ordenó desalojar

de la tribuna de invitados a los representantes de las entidades y

centros que lanzaron gritos de protesta, informa Adolf Beltran. “¿Cuándo

vamos a cobrar?, ¿por qué cobra usted y yo no?”, se escuchó...

“La deuda hace nuestra situación insostenible porque tiene impacto en el empleo, que ya es bajo, y en la desaparición de servicios que son esenciales para tener una vida digna”, asegura el presidente del CERMI. “El 20% de los centros de atención a personas con discapacidad están en peligro de cierre inminente”, concreta. Caería la atención y, también, el trabajo, un bien especialmente escaso en un grupo de población amplio. Aunque se calcula que en España hay 3,8 millones de pesonas con discapacidad, solo 1.179.900 entre 16 y 64 años disponen de un certificado que lo acredita. De ellos, menos de un tercio están laboralmente activas, según el INE...

inflación, generación de empleo y fuga de capitales

Sostuvimos en post anteriores que es necesario que los sectores que obtienen ganancias en la Argentina inviertan en el país, en lugar de transformar su renta en dólares y colocarla en el exterior , a fin de moderar la falta de inversión que muestra sus efectos sobre el nivel de precios y empleo.

Como se observa en el gráfico de la derecha, el estancamiento en la elasticidad empleo-producto y el inicio del fuerte ciclo inflacionario se correlaciona de manera positiva.

Esta asociación entre nivel de precios y elasticidad empleo producto es una muestra contundente que el traslado a precios y no la inversión en ampliación de la capacidad productiva es la estrategia elegida para sostener y ampliar la tasa de ganacia empresaria, que muchas veces es transformada en dólares que se atesoran en el exterior.

Se trata de un ciclo impactante de fuga de capitales que según sostenemos, compromete la inversión, la generación de empleo y el nivel de precios domésticos, al tiempo que limita la acumulación de reservas, facilitadoras del crecimiento y moderadoras del las osciulaciones en el ciclo económico.

La magnitud de la fuga : Leemos a Zaiat en su reciente libro "Economía a Contramano"

La fuga de capitales iniciada en 2007 fue la de mayor magnitud desde la década del setenta, cuando comenzó el régimen de liberalización financiera.

La tablita cambiaria de Martínez de Hoz y su posterior debacle de 1978 a 1982 contabilizó una fuga de 23.874 millones de dólares.La recesión económica por el Efecto Tequila y las posteriores crisis financieras en mercados emergentes de 1995 a 1998 sumaron una fuga de 41.039 millones de dólares.

El derrumbe de la convertibilidad 1999-2001 totalizó una fuga de 28.526 millones de dólares.

La dimensión que ha adquirido la fuga de capitales en la economía argentina es impresionante. Desde 1978 hasta 2011, acumuló unos 174.000 millones de dólares.

Cada episodio de fuga tiene rasgos propios, pero todos se unifican en que se desarrollaron en un contexto de integración de la economía nacional a las finanzas globales desreguladas y a frágiles mecanismos de control de los movimientos de capitales. La cuestión que los diferencia es el disparador para cada uno de los períodos de transferencia de riqueza local al exterior.

El aspecto notable de la gran fuga en el kirchnerismo fue que no derivó en una crisis de proporciones. Es el factor distintivo respecto a los episodios anteriores. Evidentemente tuvo un indudable impacto en la economía local, no tanto por afectar el crecimiento del PBI, sino por restringir márgenes de acción de la política económica desafiados con medidas heterodoxas, como la utilización de reservas para pagar vencimientos de deuda pública. Teniendo en cuenta las otras experiencias de fuga de capitales, ese inédito comportamiento de la economía ha desconcertado a economistas del establishment, quienes fueron sumando frustraciones porque la devaluación que proponían y el descalabro económico que anunciaban, y deseaban, no se concretaba. La decepción se acrecentaba porque la compra de dólares, las corridas y posterior fuga al exterior no tuvieron el efecto disciplinador esperado, como el que padecieron gobiernos pasados. No ha sido un dato menor el fracaso de esa tradicional estrategia de presión sobre gobiernos elegidos por la voluntad popular. Precisar las condiciones que neutralizaron el impacto de la fuga de capitales más intensa de todas brinda elementos para acercarse a una mejor comprensión del ciclo de la economía argentina durante los gobiernos kirchneristas.

Desde 2007 hasta fines de 2011, el monto de la fuga ha sido impactante: 79.281 millones de dólares. Monto que casi duplicaba la cantidad de reservas que el Banco Central acumulaba en diciembre de 2011, y representaba el 18 por ciento del Producto Interno Bruto (435.179 millones de dólares, según FMI World Economic Outlook Database, 2011). A pesar de que este fabuloso drenaje de divisas superó los registrados en otros episodios críticos desde 1976, la economía no colapsó ni el sistema bancario y cambiario necesitó de la asistencia del Banco Central. Las principales variables macroeconómicas estuvieron bajo control. Es una característica notable del ciclo económico. En las experiencias previas, la salida de capitales reflejaba una disminución significativa de las reservas internacionales debido a que el Banco Central proveía una parte importante de esos fondos. Otra parte era financiada vía endeudamiento externo.

Si bien el stock de reservas no descendió sustancialmente, la magnitud de la variación resultó muy afectada. Un simple cálculo muestra que sin fuga de capitales, el total de reservas hubiera sumado, por lo menos, 124.000 millones de dólares a diciembre de 2011. La diferencia con el stock efectivo de unos 45 mil millones de dólares es un dato contundente del costo para la economía y el esfuerzo necesario para evitar una crisis motivada por el rasgo estructural de fuga de capitales de la economía argentina.

La fuga no se financió con endeudamiento del Estado. La fuente principal fue el saldo de la balanza comercial. Gran parte de las divisas provenientes del superávit comercial de ese período no se acumularon en las arcas del Banco Central, sino que pasaron a integrar el stock de los activos externos privados no financieros. La fuga representó el equivalente a casi el 80 por ciento del saldo positivo de la balanza comercial. Sin ingreso de fondos por endeudamiento externo, la alternativa vedada a partir del default y de la renegociación de deuda con fuerte quita de capital, y con un regular flujo de inversiones extranjeras, las divisas provenientes del saldo de la balanza comercial fueron un muy importante estabilizador del mercado de cambios.(1)

(1) Zaiat, Alfredo" Economía a Contramano". Planeta, pág 113,114,115

11/29/2012

why so serious , o algún día volverá el subte

Leíamos: Rodríguez Larreta: "No negociamos con metrodelegados" Pum! :)

Leemos: Los metrodelegados anunciaron que mañana seguirá el paro de subtes

Los usuarios volverán a verse afectados por el conflicto que enfrenta a los gremialistas con el Gobierno de la Ciudad, la empresa Metrovías y la UTA. "Estamos dispuestos a dar nuestra vida para sostener lo que tantos años nos costó conseguir", advirtió el sindicalista Andrés Fontes. También levantarán molinetes. El cronograma de cortes del servicio... Pam ! :)

Completo acá

Leemos: Los metrodelegados anunciaron que mañana seguirá el paro de subtes

Los usuarios volverán a verse afectados por el conflicto que enfrenta a los gremialistas con el Gobierno de la Ciudad, la empresa Metrovías y la UTA. "Estamos dispuestos a dar nuestra vida para sostener lo que tantos años nos costó conseguir", advirtió el sindicalista Andrés Fontes. También levantarán molinetes. El cronograma de cortes del servicio... Pam ! :)

Completo acá

qué dijo cristina sobre el moco de griesa ?

Leemos en BAE : En el evento, en el que también participó la presidenta de Brasil, Dilma Rousseff, Cristina se refirió a la sentencia del juez neoyorkino. “Lo que exige la justicia de primera instancia no es un `pari passu`, que es igualdad de condiciones en términos legales, sino que se está exigiendo una inequidad absoluta respecto del 93% que sí acepto”

Como se observa , el trato igualitario a los acreedores que ingresaron al canje en tiempo y forma y a los fondos buitres es juzgado como una inequidad absoluta. Por lo tanto, esa alternativa, tan reclamada por los lobistas locales, no aparece disponible en las palabras de la Presidente.

hitler en israel ...

Quién calificó a Hitler y al nazisno como "genio militar sin paralelo. El nazismo elevó a Alemania de un estatuto físico e ideológico bajo a otro fantástico" ?

Respuesta, leer acá en Pájaro Rojo

porqué se estanca la generación de empleo? desinversión y fuga. otra mirada sobre la inflación y sus causas

Sosteníamos en post anteriores que la caída de la elasticidad empleo producto y el inicio del ciclo inflacionario tenían una correlación positiva que debía analizarce . El disparador fue esta sentencia que leíamos en Telam:

El diputado nacional Roberto Feletti, titular de la comisión de Presupuesto y Hacienda, afirmó que "es necesario que los sectores que obtienen ganancias en la Argentina inviertan en el país, en lugar de transformar su renta en dólares y colocarla en el exterior".

Correcta afirmación que, sostenemos, cierra el círculo de falta de inversión mostrando los efectos sobre el nivel de precios en función de la elasticidad empleo producto y no por causas solamente monetarias como afirman los sabios ortodoxos cada vez que le ponen orejas.

Como se observa en el gráfico de la derecha, el estancamiento en la elasticidad empleo-producto y el inicio del fuerte ciclo inflacionario se correlaciona de manera positiva.

Si bien correlación no es causalidad, creemos que esta asociación entre nivel de precios y elasticidad empleo producto es una muestra contundente que el traslado a precios y no la inversión en ampliación de la capacidad productiva es la estrategia elegida para sostener y ampliar la tasa de ganacia empresaria, que muchas veces es transformada en dólares que se atesoran en el exterior.

Así las cosas no es de extrañar que en el lapso 2001-2012, años en que Cristina advirtiera "se la llevaron en pala" , los depósitos de argentinos en el exterior pasaran de 100.000 millones de dólares a 195.000 millones en junio de 2012.

No hay credibilidad o no hay controles?

No hay credibilidad o no hay controles?

Sobre la credibilidad , atributo subjetivo si lo hay, y tal como Durkheim le señalara a Weber y a su pretención de encontrar el "sentido" de la acción social, es imposible captar desde fuera y objetivar tal cuestión , sino mediante groseras aproximaciones.

Acerca de la ausencia de controles sin embargo, sí es posible acercar una visión sobre los controles realmente existentes hasta antes del control de cambios, peyorativamente denominado por el aparato de prensa opositor como "cepo al dólar".

Al respecto leemos a Zaiat en un tramo de su libro "Economía a Contramano" acerca de la magnitud de la desinversión , bajo la modalidad de fuga de capitales:

Acerca de la ausencia de controles sin embargo, sí es posible acercar una visión sobre los controles realmente existentes hasta antes del control de cambios, peyorativamente denominado por el aparato de prensa opositor como "cepo al dólar".

Al respecto leemos a Zaiat en un tramo de su libro "Economía a Contramano" acerca de la magnitud de la desinversión , bajo la modalidad de fuga de capitales:

En Brasil, cada persona solo tiene en promedio 6 dólares en billetes; en Argentina, 1300, según el registro oficial de 2005, y en 2012 habría alcanzado el record de 2000 dólares per cápita. Esta anomalía de la economía argentina convierte al dólar en una variable que excede la cuestión económico-financiera, para ser un factor político y de presión sectorial. El dólar es un vehículo de disciplinamiento social y de orientación de expectativas económicas, abonadas por décadas de inestabilidad, golpes de mercado y fuertes devaluaciones.

Tanta tensión alrededor de esa moneda genera las condiciones para la dispersión de variados rumores sobre la cotización futura y de la economía en general. La fortaleza o debilidad que tuvo un gobierno para intervenir en el mercado cambiario fue definiendo su destino. El de Raúl Alfonsín fue barrido por un golpe de mercado en 1989, mientras que el de Fernando de la Rúa se desmoronó en 2001 con arcas del Banco Central exhaustas por haber intentado mantener la convertibilidad.

Esta última experiencia probó que el Banco Central debe tener una importante cantidad de reservas internacionales como dique defensivo a los intentos de instalar un escenario de incertidumbre y gobiernos frágiles. Además, sirve para enfrentar, con éxito, corridas cambiarias.

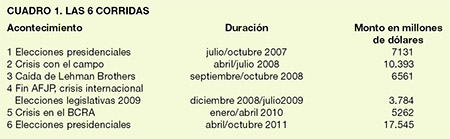

Durante los años del kirchnerismo hubo varias corridas. En especial, el primer gobierno de Cristina Fernández de Kirchner registró seis muy intensas. La primera fue en los meses previos a las elecciones presidenciales, que ganó. Fue el preaviso de lo que vino después. Todas las corridas fueron desarticuladas por la política preventiva de haber acumulado reservas en cantidad en el Banco Central, hasta que la última la frenó recuperando mecanismos de control y administración de acceso a divisas. Esto no inhibió a economistas de la ortodoxia a mantener la insistente prédica sobre el inminente peligro de una devaluación y a proclamar durante todos esos años que no había tantas reservas como se informaba, con el deliberado objetivo de distorsionar la realidad y horadar una base fundamental de estabilidad cambiaria.

La intensidad y la duración de la fuga hacia el dólar fueron impactantes. En 30 de los 48 meses del primer gobierno de Cristina Fernández de Kirchner se registraron fuertes ventas de dólares del Banco Central para enfrentar seis corridas. Sólo en tres meses de ese período el saldo fue negativo en la cuenta formación de activos externos del sector privado, o sea que no hubo fuga.

La primera corrida fue durante el tercer trimestre de 2007, cuando comenzó la crisis financiera en Estados Unidos. Luego ocurrieron dos durante el año siguiente. En marzo, a partir del conflicto del sector agropecuario con el gobierno nacional, y en septiembre, cuando el sistema financiero en Estados Unidos tuvo un fuerte impacto con la quiebre de Lehman Brothers. Al mes siguiente se precipitó la cuarta gran corrida desde el momento del fin del negocio especulativo de las AFJP hasta la derrota oficial en las elecciones de medio término, en 2009. Después, en enero de 2010, se desencadenó la crisis por el recambio de autoridades en el Banco Central, para finalmente precipitarse la última gran arremetida en los meses previos y posteriores a las elecciones presidenciales de 2011.

Las seis corridas son elocuentes de la restricción de política económica que asoma de la fuga de capitales.

Las seis corridas sumaron 60.676 millones de dólares. En total, el resultado de la cuenta formación de activos externos del sector privado, o sea las compras de dólares en el período 20072011, fue de 79.281 millones de dólares.

Existen varios aspectos a considerar para evaluar el nivel de demanda de dólares en un determinado contexto local y del exterior. Por ejemplo, si el tipo de cambio está atrasado o mantiene márgenes de competitividad; si el aumento de precios domésticos o la disputa político-mediática alimenta las tensiones en el mercado cambiario; si la devaluación de la moneda brasileña (real) o el fuerte aumento del precio de los commodities agrarios, en especial la soja, actúan sobre la cotización del dólar; si el billete verde es una opción financiera rentable o sigue siendo un activo refugio pese a su devaluación por la crisis internacional.

Todos esos análisis son incompletos si no añade que la gestión de política económica en Argentina debe desarrollarse con una restricción adicional: la obsesión con el dólar, que se ha manifestado en todo momento. En períodos de crecimiento económico record o en fases recesivas del ciclo; con inflación o estabilidad de precios; con alivio por el desendeudamiento, abundantes reservas y garantía de pago de los vencimientos o con inestabilidad en el frente externo; en etapas de recrudecimiento de la crisis internacional o en lapsos de tranquilidad en los mercados bursátiles mundiales.

Vale reiterarlo. Con inflación o sin inflación.

La administración de divisas y los consiguientes controles para comprar dólares, dispuesta a partir de noviembre de 2011, generaron un estado de intranquilidad espiritual en sectores medios y altos. Sólo una baja proporción de la población impulsa la formación de activos externos. En 2011, sólo 12 de cada 100 personas mayores de edad fueron al mercado único de cambios, aun considerando aquellas personas que compraron una sola vez moneda extranjera en pequeños montos.

La compra de dólares no era un acto ilegal y tenía el generoso límite de 2 millones de dólares mensuales autorizado por el Banco Central. Por lo tanto, las observaciones sobre las corridas y la fuga son desde el punto de vista del impacto en la política económica. Los bancos imputaban la operación en el código “atesoramiento”, cuando puede ser que algunas compras hayan sido para otro tipo de transacciones, por ejemplo la compra de inmuebles.

A continuación, dos listados con los principales 20 compradores, de personas y de empresas, y al final del capítulo (en el libro) la lista completa con los primeros 100, en el período que va del 10 de enero al 31 de octubre de 2011; compras abultadas de dólares que terminaron provocando el diseño de un nuevo régimen de administración de divisas.

Las operaciones fueron en pesos, convertidas al tipo de cambio 4,30 pesos por unidad.

Cada nombre de particulares y cada empresa privada que compró dólares en cantidad pueden originar especulaciones políticas y económicas, que permitirían explicar determinadas decisiones de gobierno. No es el propósito, simplemente sirven para describir el problema estructural de la economía argentina que muchos particulares y sectores empresarios convierten a dólares sus excedentes financieros. Esta conducta, finalmente, derivó en un nuevo régimen de administración de divisas.

Existía un aceitado mecanismo para favorecer y facilitar la compra de dólares y fuga de capitales, que incluía una participación directa de grandes bancos locales e internacionales. El Estado, en general, y el Banco Central, en particular, no habían implementado ninguna medida para desalentar y restringir la salida de capitales y, con ello, resguardar sus efectos negativos en la economía. En el Banco Central había un escasísimo nivel de supervisión y control del mercado de cambios hasta que no se llegó a una situación muy delicada.

El mercado muy liberal de acceso a moneda extranjera era inequitativo para la sociedad en su conjunto. El mecanismo de control y administración de divisas fue el recurso de emergencia para evitar que unos pocos acumularan una ganancia de capital por una fuerte devaluación con costos para el resto.

El mercado muy liberal de acceso a moneda extranjera era inequitativo para la sociedad en su conjunto. El mecanismo de control y administración de divisas fue el recurso de emergencia para evitar que unos pocos acumularan una ganancia de capital por una fuerte devaluación con costos para el resto.Los controles tuvieron como reacción la suba del precio del dólar en el circuito ilegal, al cotizar con una brecha de precios del 30 al 35 por ciento respecto del oficial. Las operaciones de compraventa de dólares en el mercado marginal son ilegales. Están alcanzadas por la ley penal tributaria, al suponer que ese movimiento de dinero proviene de fondos no declarados al fisco, y por la ley penal cambiaria, que sanciona esas transacciones. Estas condiciones del circuito irregular de divisas no es información confidencial. Pese a que se conocen las características de una actividad penada por la ley, tienen legitimidad social. Hasta analistas y comunicadores sociales muy conocidos no se inhibieron de comentar la conveniencia de comprar dólares en el mercado oficial para luego venderlos en el paralelo. La impunidad, la casi nula condena social de esa ilegalidad están naturalizadas por el objeto fetiche en cuestión: el dólar.

La fiscalización de las operaciones con dólares es una herramienta necesaria para disminuir la evasión y combatir el lavado de dinero y forma parte de una política de administración de divisas. El movimiento de moneda extranjera no puede ser dejado a criterios de mercado si el objetivo es evitar la exacerbación de perturbaciones económicas. En países periféricos, con una estructura de comercio exterior con un peso importante de exportaciones de materias primas, cuyos precios son muy sensibles al ciclo económico mundial, las divisas son un activo estratégico. Si además son economías con necesidades de dólares para pagar deuda externa, y con una fuerte presencia de capitales extranjeros, que implica una creciente remisión de utilidades de multinacionales a sus casas matrices, el control de las operaciones con moneda extranjera es imprescindible para no quedar subordinado a los intereses de los dueños de las divisas.

La regulación del mercado de divisas fue una respuesta de emergencia ante la intensidad de la fuga de capitales. Fue una política hija de la necesidad. La mayor regulación pudo instrumentarse porque antes hubo recuperación de márgenes de autonomía en la política económica y monetaria. De todos modos, la restricción externa se acercó peligrosamente. Siendo uno de los eslabones débiles de la economía argentina, el estrangulamiento externo por el déficit de divisas tiene como desenlace la crisis con una fuerte devaluación e inflación posterior, con la consiguiente inestabilidad política y social.

Evitar ese destino fue el objetivo del régimen de compra de moneda extranjera. Las opciones eran una fuerte devaluación, un ajuste fiscal o el endeudamiento a tasas de interés muy altas. Todas opciones más perjudiciales para la economía y los sectores vulnerables, incluso la clase media, que un régimen de administración de divisas.

las calificadoras y la unión europea

Recientemente la calificadora Fitch, bajó la calificación de la deuda argentina , en supuesta respuesta al fallo de Griesa y la inducción al default técnico que inducía.

Sobre las calificadoras de riesgo su comportamiento histórico y en particular durante la crisis de la deuda en la eurozona, mucho se ha dicho y específicamente se cuestiona además de la técnica utilizada en la evaluación, la oportunidad en que son dadas a conocer públicamente estas calificaciones no solicitadas.

Al respecto leemos esta nota del Diputado Nacional (MC) Eduardo Di Cola:

Al respecto leemos esta nota del Diputado Nacional (MC) Eduardo Di Cola:

Con frecuencia escuchamos hablar sobre las calificadoras internacionales de deudas y de riesgo.

En el caso de Argentina las padecemos.

En no pocas oportunidades somos objeto de las más duras calificaciones y evaluaciones, legitimadas por el coro de obsecuentes que toman sus opiniones como palabra santa, utilizando sus mismos argumentos para pronosticar el más desolador de los futuros.

La propia Cristina Fernández de Kirchner es descalificada por los opinólogos domésticos, que se escandalizan cuando la Presidenta las cuestiona duramente, colocándolas bajo un mar de sospechas por sus “dudosas actitudes”.

Bueno … ahora no estamos solo en esta cruzada de esclarecimiento sobre el rol que cumplen y como lo hacen.

La propia Unión Europea, palabras más o menos, dice exáctamente lo mismo que nosotros venimos afirmando desde hace mucho tiempo.

Con el agregado que ha dictado normas para regular su funcionamiento, poniéndoles límites y sanciones para el supuesto de incumplimiento. Exigiéndoles mayor transparencia en sus calificaciones, respetar estrictamente las normas y justificar la oportunidad de las publicaciones no solicitadas.

En tal sentido remito a la nota publicada el 27 de noviembre por el diario “Chicago Tribune” de Chicago USA.

La referida nota titula:

EU agrees new controls for credit rating agencies

La Unión Europea acuerda nuevos controles para las agencias calificadoras de créditos

-“BRUSSELS (Reuters) - European Union countries and the bloc's parliament agreed on Tuesday to introduce limited controls on credit ratings agencies after their judgment was called into question in the debt crisis”.

Bruselas (Reuters). Los países de la Unión Europea y el Parlamento del bloque acordaron este martes presentar un control sobre las agencias calificadores de deudas, después que sus opiniones y dictámenes fueron cuestionados en la crisis de la deuda.

-“Michel Barnier, the European commissioner in charge of regulation who helped broker a deal on the new law, said it aimed to reduce the over-reliance on ratings and establish a civil liability regime”.

Michel Barnier, comisionado por la Unión Europea a cargo de la regulación, dijo que la nueva norma apunta a reducir el exceso de confianza en las calificaciones y establece un régimen de responsabilidad civil.

-“The new rules should make it easier to sue the agencies if they are judged to have made errors when, for example, ranking the creditworthiness of debt”.

La nueva norma debería hacer más fácil demandar a las agencias si ellos son juzgados por haber cometido errores, por ej. en la calificación de la deuda y la solvencia.

-“The agencies came under fire for giving top-notch AAA credit scores to debt that later unraveled and they provoked more criticism by downgrading countries at sensitive moments of the crisis”.

Las agencias vienen bajo fuego por haber otorgado a capacidades crediticias calificaciones de excelencia AAA que luego se desentrañó no lo merecían y que provocaron más críticas por la degradación de países en momentos sensibles de la crisis.

-"Credit rating agencies will have to be more transparent when rating sovereign states, respect timing rules on sovereign ratings and justify the timing of publication of unsolicited ratings of sovereign debt," Barnier said in a statement. “

Las agencias calificadores tendrán que ser más transparentes con las calificaciones de estados soberanos, respetar las normas sobre calificaciones y justificar la oportunidad de las publicaciones no solicitadas sobre la valoración de deudas soberanas.

-“They will have to follow stricter rules which will make them more accountable for mistakes in case of negligence or intent."

Ellos tendrán que seguir estrictas normas la cuales harán a ellos más responsables por errores en caso de negligencia o intencionalidad.

EL LINK:

11/28/2012

qué dijo cristina sobre el pago de la deuda?

Leemos en Télam la sentencia decisiva de Cristina hoy :

“Argentina llegó al 93% de aceptación de reestructuración de su deuda soberana. Venimos pagando puntualmente desde 2005 sin acceder al mercado de capitales, con fondos propios y lo vamos a seguir haciendo porque vamos a hacer honor a nuestros compromisos, como corresponde a un país que ha recuperado la autoestima y parte de esa autoestima es cumplir con los compromisos”

De esta sentencia se deduce que seguiremos pagando con fondos propios sin acceder al mercado de capitales al 93% que aceptó la reestructuración, en las dos (2)aperturas del canje.

Todo lo demás son opiniones, muy respetables, pero sin fundamento en las palabras de la Presidente.

un regalito para los primos! jojojo feliz navidad!!!

Nace Riber Para Todos (y Todas)...

Hinchas reconocidos del ámbito político, cultural y académico, identificados ideológicamente con el gobierno nacional, crearán la agrupación River para Todos para contribuir en la vida institucional de un club que consideran “en decadencia”.

Entre sus adherentes estarán Gabriel Fuks, Ricardo Rouvier, Ricardo Forster, Luis D’Elía, Aníbal Ibarra, Marcelo Duhalde, Ignacio Copani, David “Coco” Blaustein, Edgardo Depetri, Raúl Garré, Marcelo Sain, Carlos Pisoni, Enrique Masllorens, Guillermo Olivieri, Aurelio Narvaja y Hernán Brienza. “Es inadmisible que el club que hemos adoptado desde niños y al que seguiremos fieles hasta el final esté en las condiciones deplorables actuales. Nuestra identidad deportiva es la gloria de River, no su vergüenza, su lastimoso presente”, aseguran desde la agrupación. :):):)

"progres", vuelve un clásico de ramble !

"por favor pasame el raid"

Ocaña dijo que Cristina le pidió que no denunciara a Zanola "Fijate bien porque (Juan José) Zanola es un compañero peronista que me ayudó mucho a mi y a Néstor”. Fue la respuesta que le dio la presidenta Cristina Kirchner a su entonces ministra de Salud, Graciela Ocaña, quien estaba pordenunciar por la mafia de los medicamentos al líder del gremio de los bancarios. Así lo denunció la ex funcionaria a dos años de su renuncia.

"Fijate bien porque (Juan José) Zanola es un compañero peronista que me ayudó mucho a mi y a Néstor”. Fue la respuesta que le dio la presidenta Cristina Kirchner a su entonces ministra de Salud, Graciela Ocaña, quien estaba pordenunciar por la mafia de los medicamentos al líder del gremio de los bancarios. Así lo denunció la ex funcionaria a dos años de su renuncia.

En una entrevista que Ocaña le dio a Clarín, la exministra de Salud dijo: "En ese momento sentí vergüenza por la Presidenta y una gran desilusión. Esperaba otra respuesta ... porque yo nunca iba a dejar de investigar”...

el fallo de griesa y la interna empresarial: techint , banqueros y el tano ratazzi vs pescarmona

Ahora que los medios opositores dan por reabierto el canje de deuda ,el pago al Club dse París y el regreso al endeudamiento externo, mientras tanto esto acontece, se despliega una gran la controversia empresarial en torno al fallo de Griesa y obviamente sobre el alcance del mismo. Leemos ? :

El director corporativo del Grupo Techint, Luis Betnaza, consideró

las declaraciones de Lorenzino y el texto de la apelación del fallo de

Griesa como “un gesto de inmensa responsabilidad y pragmatismo”.

“Siempre considero como muy positivo que alguien que iba por un

camino admita que ese camino no funciona e intente tomar otro”, dijo a

este diario Betnaza, mano derecha del dueño y factótum del holding

siderúrgico, Paolo Rocca.

El presidente de la metalúrgica y energética IMPSA, Enrique

Pescarmona, optó por minimizar el conflicto por el cual Griesa pretende

que el país pague el 100% de las acreencias originales a los fondos

buitres que compraron los bonos ya defaultaedos. “En el peor de los

casos, habrá que pagar u$s 1.300 millones. Eso no mata a nadie”, dijo el

empresario mendocino, acostumbrado a manejar cifras con esa cantidad de

ceros en los proyectos que administra.

“Yo a la Argentina la veo casi todo el tiempo desde afuera. Y la veo

mucho mejor que los que la miran desde acá. Sólo un 5% de la facturación

de mi grupo proviene de nuestra actividad en la Argentina y casi no

vivo acá, pero cada vez que vengo siento que es un oasis en la crisis

mundial”, soltó Pescarmona tras un panel que compartió con Marcelo

Odebrecht, el joven heredero del imperio brasileño homónimo, una de las

compañías más grandes de la región.

En los debates entre dueños de fábricas que arrancaron ayer en el

coqueto y a la vez agreste hotel de Los Cardales también hubo invitados

banqueros. Entre ellos se destacó Claudio Cesario, titular de la

Asociación de Bancos de la Argentina (ABA), entidad que se enfrentó a la

UIA en más de una oportunidad por diversos motivos. Pero esta vez,

todos cerraron filas en torno a la oferta oficial.

“Es muy positivo reabrir el canje. Es la prueba de amor que pedía

Griesa para los hedge funds (fondos de riesgo). Si se hubiera hecho

antes, no habríamos llegado hasta acá”, opinó ante este diario uno de

los financistas que se dejó ver ayer, bajo condición de anonimato.

Otro que pidió no figurar fue un directivo de la industria automotriz ( jejej imaginen quién será) ,

que consideró que “esto se debería haber hecho mucho antes” y que

“también habría que cerrar el default con el Club de París”, que reclama

otros u$s 8.900 millones...

evolución de la pobreza regional y nacional reciente según cepal

Argentina, uno de los cinco países de la región que más redujo la pobreza

Lo revela un informe de la CEPAL de 2010 a 2011

Así como el Banco Mundial informara sobre el notable aumento de los segmentos medios en la última década en nuestro país , leemos en BAE sobre la evolución reciente de la pobreza en la región y La Argentina en particular, según la Cepal

La Argentina fue uno de los cinco países de América latina que más redujo la pobreza entre 2010 y 2011

Alejandro Giuffrida

Los niveles de pobreza en América latina mostraron en el 2011 un nuevo descenso interanual en promedio, de acuerdo con un informe de la Comisión Económica para América Latina y el Caribe (CEPAL) difundido ayer. La Argentina, con una pobreza situada en 5,7% y una indigencia de 1,9 puntos, se posiciona como el país con los niveles más bajos de toda la región.

De los 12 países con información disponible al cierre del año pasado, siete exhibieron desempeños positivo en términos de índices sociales. Las caídas en sus tasas de pobreza estuvieron encabezadas por Paraguay, con una merma de 5,2 puntos. En la Argentina, la diferencia entre el 2011 y el 2010 fue de 2,9 por ciento. En la esquina contraria, Venezuela registró un “leve” incremento de 1,7 puntos

la griesa de las capitales no se banca más! qué pasa si hay default, eh ?

La AGENCIA PACO URONDO entrevistó al economista Andrés Asiaín, quién explicó en lenguaje humano y sin apelar a la jerga berreta ( o sea sin ánimo de cagar al interlocutor) , las posibles repercusiones del fallo del juez norteamericano Griesa.

En el reportaje señala los alcances efectivos del default técnico al que, en principio de no prosperar la apelación presentada por nuestro país, obligaría el fallo de Griesa. Leemos:

En el reportaje señala los alcances efectivos del default técnico al que, en principio de no prosperar la apelación presentada por nuestro país, obligaría el fallo de Griesa. Leemos:

Que importan ya tus ideales

que importa tu canción?

La grasa de las capitales

cubre tu corazón

Por qué tenes que llorar?

es que hay otro en tu lugar que dice:

"Vamos, vamos, la fama,

la oportunidad está aquí",

lo mismo me pasó a mí, lo tienes

todo, todo y no hay nada.

A buscar el pan y el vino

ya fui muchas veces

a sembrar ese camino

que nunca florece, no transes más.

Con la cantina, con la cantora

con la T.V. gastadora

con esas chicas bien decoradas

con esas viejas todas quemadas

gente re vista, gente careta

la grasa inmunda cual fugazzetta!

No se banca más!

La grasa de las capitales no se banca más.

APU: ¿Esto del default técnico qué significaría?

AA: Primero hay que entender que esto a la Argentina no la afecta en nada, al menos por el momento. Esto es más que nada un problema para los tipos que vienen cobrando afuera, a quienes se les complica cobrar el próximo pago. La Argentina no coloca bonos en los mercados externos desde el año 2001, cuando entró en cesación de pago. Esto que supuestamente dificultaría el acceso a los mercados, no cambia nada, seguimos igual que en el 2001 por eso no es un tema urgente.

Sí, cierra o dificulta la posibilidad de volver a los mercados para aquellos sectores al interior de la Argentina que querían volver a colocar deuda externa como forma para poder pasar esta coyuntura internacional pero sabemos que ese es un camino muy peligroso. Más que nada ahí, le cierra un poco esa posibilidad, dentro de las variantes que tiene la Argentina, en la de tratar de volver a colocar deuda externa. Es algo que ya veníamos dejando de hacer, incluso, como política oficial, el desendeudamiento desde el año 2001.

En ese sentido reforzaría uno de los ejes de este proyecto desde el año 2001 que es el autofinanciamiento, no recurrir a los mercados internacionales para colocar deuda y de esa forma financiar sus cuentas externas. Es ese sentido no cambia nada para nosotros, cambia para los tipos que venían cobrando afuera que cobraban a través del Banco de Nueva York y este juez les dice: “Ojo, cuando depositen la plata yo les voy a decir que esa plata se embargue porque es para pagarle también a los buitres”, entonces, hay una pelea entre acreedores pero se pueden sacar los ojos entre ellos que a nosotros no nos afecta en principio...

11/27/2012

crisis en la eurozona: mega desempleo de larga duración

El ajuste ortodoxo que primero el PSOE y ahora mismo lleva adelante el PP, al tiempo que desarticula la representación de los partidos políticos -- hoy el PSOE , pide perdón a la sociedad que tras cada elección lo desmorona como opción electoral --, genera descalabros sociales , cuyo vértice es siempre el desempleo que llega a niveles récord pero, agrega complejidad al extenderse en el tiempo constituyendo una de las problemáticas sociales de más dificil reversión y altísmo impacto social .

Se constituyen hogares cuyos miembros no trabajan durante generaciones , recibiendo ingresos vía planes sociales sine die .

En nuestro país , esta circunstancia alteró todo el funcionamiento de la formación social, incluída su representación política , que paulatinamente se desplazó en parte a los llamados "movimientos sociales", dispositivos administradores del conflicto social, empoderados por el ejercicio discrecional de estas transferencias de ingresos que el Estado, por ineficiencia, les delega.

Al respecto leemos en El País:

España superará los seis millones de parados en 2013 y 2014, según la OCDE

La recesión se agravará en 2013, con una caída que triplica a la que prevé el Gobierno

El Gobierno se quedará lejos de cumplir los objetivos de déficit, según el organismo

La OCDE desaconseja recortes adicionales para cumplir con las metas

El informe semestral de los economistas de la Organización para la Cooperación y el Desarrollo Económico (OCDE) sobre España dibuja un panorama desolador, sin más brotes verdes que el ya conocido: las exportaciones. Por lo demás, el análisis es un rosario de malos presagios: la recesión se intensificará en 2013, y el desempleo aumentará hasta el 26,9% en 2013 y solo bajará una décima en 2014, superando de largo por tanto los seis millones de parados. El país pagará además “el peaje del ajuste fiscal, una demanda más débil por parte de sus socios y las difíciles condiciones financieras”. El Gobierno no podrá cumplir sus objetivos de déficit, que solo caerá gradualmente, ya que el PIB disminuirá el 1,4% casi el triple de lo que afirma el Gobierno (-0,5%). Además, la deuda no dejará de aumentar, llegando al 97,6% del PIB en 2014.

La peor parte se la lleva el mercado laboral. Las previsiones de la OCDE apuntan a que el desempleo cerrará 2012 en el 26,3%, lo que, con la población activa actual, ya supondría superar el listón de los seis millones de parados. Pero aunque se evitase ese nivel en este trimestre, el paro seguirá subiendo el año que viene, cuando tanto la tasa media como la de cierre de año serán, según los cálculos de la OCDE, del 26,9%, ya claramente por encima de los seis millones de parados. En 2014 las previsiones del organismo apuntan a una reducción mínima del desempleo, que caería al 26,8% en media anual y al 26,6% al cierre de año.

la hipótesis moria: inflación, desempleo y ... fuga

El diputado nacional Roberto Feletti, titular de la comisión de Presupuesto y Hacienda, afirmó que "es necesario que los sectores que obtienen ganancias en la Argentina inviertan en el país, en lugar de transformar su renta en dólares y colocarla en el exterior".

Correcta afirmación de Feletti que cierra el círculo de falta de inversión mostrando los efectos sobre el nivel de precios en función de la elasticidad empleo producto y no por causas solamente monetarias como afirman los sabios ortodoxos cada vez que le ponen orejas.

Correcta afirmación de Feletti que cierra el círculo de falta de inversión mostrando los efectos sobre el nivel de precios en función de la elasticidad empleo producto y no por causas solamente monetarias como afirman los sabios ortodoxos cada vez que le ponen orejas.Como se observa en el gráfico de la derecha, el estancamiento en la elasticidad empleo-producto y el inicio del fuerte ciclo inflacionario se correlaciona de manera positiva.

Si bien correlación no es causalidad, sostemenmos que esta asociación entre nivel de precios y elasticidad empleo producto es una muestra contundente que el traslado a precios y no la inversión en ampliación de la capacidad productiva es la estrategia elegida para sostener y ampliar la tasa de ganacia empresaria, que muchas veces es transformada en dólares que se atesoran en el exterior.

Así las cosas no es de extrañar que en el lapso 2001-2012 los depósitos de argentinos en el exterior pasaran de 100.000 millones de dólares a 195.000 millones en junio de 2012. No hay credibilidad o no hay controles?

En fin, sea comos ea y como bien afirma Moria , todo tiene que ver con todo, o mejor si queremos llorar, lloremos.

credit default swaps, otra mirada sobre el default técnico

Mientras los sabios locales exigen el pago a los buitres en iguales condiciones que los acreedores legítimos, otra estrategia, compartida por Lorenzino y Cristina, perdón por Cristina y Lorenzino, resulta la que se analiza en esta nota de Cristian Carrillo, no Cristian Castillo el Chippi , que considera tooooda la deuda ilegítima e ilegítimo de cabo a rabo todo lo acontecido en el país y el mundo desde la crusifixión de Cristo, nuestro señor , y más.

Apostar al default

Pese a disponer de los dólares para pagar a los

acreedores, el país puede ser declarado en “default técnico” porque el

fallo de Griesa impide a acreedores del exterior cobrar los próximos

vencimiento de deuda.

En los últimos años se registraron importantes

avances en la arquitectura financiera, pero también se multiplicaron los

instrumentos de especulación. La mayoría de estas nuevas herramientas

se ofrecen como cobertura frente a eventualidades políticas y

económicas, pero generalmente se utilizan para forzarlas. La utilización

de este tipo de instrumentos, como los Credit Default Swaps (CDS) –seguro contra riesgo de default–, por parte de los fondos buitre para

favorecerse de un “default técnico” de la Argentina es lo que la

presidenta Cristina Fernández de Kirchner y el ministro de Economía,

Hernán Lorenzino, describieron esta semana. Estos derivados, que fueron

prohibidos en Europa el año pasado, son responsables de la quiebra de

varias entidades financieras luego de la crisis de las subprime.

El litigio que enfrenta al país con fondos buitre que rechazaron

ingresar a la reestructuración de sus bonos defolteados suma una serie

de fallos adversos para la Argentina, todos con la rúbrica del juez del

Segundo Distrito de Nueva York, Thomas Griesa. El reclamo de esos fondos

especulativos, así como las decisiones de Griesa, se aleja incluso de

la búsqueda de soluciones intermedias que pretenden compartir la carga

de la deuda y se acerca más a una estrategia de obstaculizar los

mecanismos de pago a acreedores. Esto podría llevar al país a un

“default técnico”, que se refiere al hecho de no pagar en tiempo y forma

los compromisos, pese a que haya intención de hacerlo y se cuente con

los recursos para ello. “Tengo una hipótesis que comparto con el

ministro de Economía y es que, en realidad, los holdouts, más que

cobrar, contrataron un derivado financiero en mercados no regulados que

son los Credit Default Swaps”, señaló Cristina.

Los CDS son contratos sobre un determinado instrumento de crédito,

como son los títulos de deuda soberana, para protegerse ante el

incumplimiento del préstamo. El comprador paga una prima por adelantado

anualmente y los vendedores, la cantidad del seguro en caso de

incumplimiento. El mecanismo es similar a una póliza de seguros, pero se

diferencia en que no se requiere que el comprador del CDS sea el

propietario de la deuda. Este tipo se denomina CDS naked (desnuda) y es

una apuesta. En este caso suele haber más contratos de CDS (de

incumplimiento) que títulos emitidos. Estos derivados no se negocian en

un mercado formal, sino que se pacta entre las partes de acuerdo con

condiciones particulares. No existe regulación sobre estas operaciones.

Se diferencian de los créditos de igual nombre que releva la Depository

Trust and Clearing Corporation, la mayor compañía del mundo de servicios

financieros.

Los CDS son contratos sobre un determinado instrumento de crédito,

como son los títulos de deuda soberana, para protegerse ante el

incumplimiento del préstamo. El comprador paga una prima por adelantado

anualmente y los vendedores, la cantidad del seguro en caso de

incumplimiento. El mecanismo es similar a una póliza de seguros, pero se

diferencia en que no se requiere que el comprador del CDS sea el

propietario de la deuda. Este tipo se denomina CDS naked (desnuda) y es

una apuesta. En este caso suele haber más contratos de CDS (de

incumplimiento) que títulos emitidos. Estos derivados no se negocian en

un mercado formal, sino que se pacta entre las partes de acuerdo con

condiciones particulares. No existe regulación sobre estas operaciones.

Se diferencian de los créditos de igual nombre que releva la Depository

Trust and Clearing Corporation, la mayor compañía del mundo de servicios

financieros.

El Parlamento europeo prohibió este tipo de derivados en diciembre

último debido a su responsabilidad en el desenlace de distintas quiebras

que se verificaron durante la crisis. Es lo que estarían haciendo los

fondos buitre con Argentina. Los CDS fueron utilizados como instrumentos

de ataque a la deuda pública de algunos países, como es el caso de

Grecia, en 2010. También fueron responsables de la caída en 2008 de la

aseguradora estadounidense American International Group (AIG). Previo al

estallido de las hipotecas de alto riesgo, los contratos de CDS

pendientes de pago sumaban unos 50 billones de dólares, aunque se trata

de estimaciones, ante la falta de estadísticas en un mercado informal.

“Están apostando mucha plata a que alguna calificadora diga que

Argentina incumplió sus obligaciones, independientemente de si eso

sucede o no, y que eso gatille el pago de un seguro –estimado en

alrededor de 2000 millones de dólares– comprado en el mercado y les

terminen pagando mucha plata”, afirmó Lorenzino. El círculo se cierra al

constatar que el comité que decide si un país incurrió en default, la

International Swap and Derivaties Association (ISD), está integrado por

los principales holdings financieros de Estados Unidos, Europa y Japón,

pero con presencia de fondos especulativos, como BlueMountain Capital,

Citadel, Shaw Group, Elliott Management y Pacific Investment Management

11/26/2012

se expande el rechazo al fallo de griesa

Tal como analizamos en Ramble, el principal blanco del fallo de Griesa no es Argentina ,país soberano, sino los acreedores que entraron al canje en tiempo y forma.

Los acreedores que entraron al canje pidieron que se suspenda el fallo de Griesa

Por Ana Baron. Corresponsal en Washington

Lo solicitaron a la cámara de Apelaciones de Nueva York. Temen ser alcanzados por una eventual suspensión de pagos. "Confiamos en que el Tribunal de Apelaciones diga que es un error”, dijo más temprano el abogado del fondo Gramercy.

Anticipándose a la presentación que hará hoy la Argentina, los tenedores de bonos que ingresaron en el canje solicitaron esta tarde a la Cámara de Apelaciones de Nueva York que suspenda el fallo del juez federal Thomas Griesa, que obliga al Gobierno argentino a pagarle a los fondos buitre cerca de 1.300 millones de dólares el 15 de diciembre próximo.

“La decisión de la corte de distrito (es decir, del juez Griesa) excede su mandato y frustra las apelaciones que esta Corte específicamente ordenó el 26 de octubre pasado” dice el texto presentado por el llamado Exchange Bondholders Group(EBG), un grupo de tenedores que aceptaron la reestructuración de su deuda liderada por el fondo de inversión Gramercy.

En la presentación, el EGB argumenta que ellos aceptaron cobrar “30 centavos por cada dólar para ayudar a la reestructuración de la deuda argentina de acuerdo a la política fiscal internacional del gobierno de Estados Unidos.” Y que por eso no “deberían padecer nuevas penalidades".

ahora no te pago brrrrrrrrrrrrr ! ...

Los argumentos de los sabios neoliberales argentos para que se pague a los buitres , son crecientemente entretenidos.

Por caso para Federico Sturzeneeger, ahora toda deuda soberana se contrae para ser facilmente reestructurada , de un periquete . Leemos?

Una reflexión final sobre uno de los argumentos que presenta el Gobierno para resistir el fallo: que de hacerlo quedaría comprometido todo el sistema financiero internacional, ya que las restructuraciones futuras serían más dificultosas (si es factible conseguir un fallo como éste, ¿quién aceptaría una quita?). Pero, además de que no se vio efecto alguno en las cotizaciones de deuda de países emergentes como resultado del fallo, este argumento implica un desconocimiento de los cambios que se han producido en los últimos años en las emisiones de deudas soberanas.

Hoy los bonos soberanos incluyen no sólo cláusulas de acción colectivas (CACs) que obligan a un bonista a aceptar una restructuración si otros bonistas de su especie la aceptaron,

sino (como se usó recientemente en la reestructuración griega) lo que

se conoce como “super aggregation clauses” (SACs) que dicen que si, de

un conjunto de deuda con varios instrumentos, un número mínimo de

personas acepta la reestructuración, están obligados a ello los

tenedores de deuda de todos los instrumentos. Con lo cual, con una SAC

no hay posibilidad alguna de que un fondo buitre pueda comprar un

porcentaje significativo de deuda de ningún título sin estar luego

obligado a aceptar las generales de la ley.

Sin palabras, ni Daniel Marx se atreve a tanto.

la denuncia de clarín y poder ciudadano...

Wortman Jofré: "Si dicen que fueron opiniones, desistimos de la presentación"

Hugo Wortman Jofré, uno de los abogados del Grupo Clarín, salió a aclarar que en la denuncia realizada para que se investigue la "incitación a la violencia colectiva" en perjuicio del Grupo Clarín se solicitó que los periodistas, legisladores y funcionarios sean citados como testigos. Según Jofré, la presentación señala puntualmente lo dicho durante la protesta que realizó personal de Gendarmería y Prefectura y la posibilidad de que el grupo mediático estuviera detrás de esos hechos.

"Si los periodistas manifestaran públicamente que son simples opiniones de ellos y no tienen ninguna información que detrás de la Gendarmería está el Grupo Clarín, automáticamente desistimos de ese pedido como testigos", propuso el abogado.

El representante del multimedio confirmó que la presentación se radicó en el juzgado federal de Luis Rodríguez y solicita que se cite a funcionarios, legisladores y a los periodistas Roberto Caballero, Sandra Russo, Nora Veiras, Javier Vicente, Edgardo Mocca y Orlando Barone.

Sin embargo, indicó que la denuncia "no es contra los periodistas, sinoque se pide que digan si tienen información sobre los hechos que denunciamos, cuando dijeron que el Grupo Clarín estuvo detrás de la protesta de Gendarmería y Prefectura, incitando o promoviendo o atentando contra la democracia"...

Texto completo de la denuncia de Wortman Jofre, ya no como presidente del CA de la "ONG" Poder Ciudadano , sino como abogado de Clarín, click acá

Sin embargo, indicó que la denuncia "no es contra los periodistas, sinoque se pide que digan si tienen información sobre los hechos que denunciamos, cuando dijeron que el Grupo Clarín estuvo detrás de la protesta de Gendarmería y Prefectura, incitando o promoviendo o atentando contra la democracia"...

Texto completo de la denuncia de Wortman Jofre, ya no como presidente del CA de la "ONG" Poder Ciudadano , sino como abogado de Clarín, click acá

trasladan los restos de julio troxler, militante peronista asesinado por la triple a

Me llega una información que comparto:

La entrañable compañera de Julio Troxler, Leonor, desde 1998 vive en Paraná, junto a sus afectos familiares este jueves 29 de noviembre, a las 18:30, traslada los restos de Julio al cementerio de San Benito, en las inmediaciones de Paraná. Va a ser emocionante acompañarla en ese momento. Sería bueno, entonces, encontrarnos ahí ese día.

PD: En el video de apertura, Julio Troxler sobreviviente de los fusilamientos en el Basural de José León Suárez ordenados ilegalmente por el golpista General Aramburu en el año 1956 y asesinado por la organización paraestatal Triple A en el año 1974, visita el Basural de José León Suárez (Proyecto Walsh) Fragmento del film "La hora de los hornos" de Fernando Pino Solanas. -1968-

evolución del turismo, indicador de consumo doméstico

El consumo doméstico, motor de la demanda y del crecimiento como se observa en el gráfico de apertura , sigue firme. Uno de los indicadores para medir su robustez y comportamiento es el movimiento turístico interanual. Leemos en Télam:

Turistas gastaron unos 900 millones en el fin de semana largo

La Federación de Cámaras y centros Comerciales zonales de la República Argentina (Fedecámaras) calificó de “excelente” el fin de semana largo establecido por el por el “Día de la Soberanía”, cuando las ventas crecieron un 30% respecto a igual período de 2011, lo que da un total de 900 millones de pesos.

El presidente de Fedecámaras, Rubén Manusovich (Manusa) , destacó además un incremento en las ventas con tarjetas de crédito de un 40%.

"Se han movilizado cerca de un millón y medio de turistas que gastaron, en promedio, unos $ 200 diarios, eso nos indica que en esta ocasión se movieron 900 millones de pesos, una cifra por demás elocuente del constante crecimiento del mercado interno", señaló el dirigente.

Los destinos más visitados fueron la Costa Atlántica, Mar del Plata, Villa Gesel y Pinamar, las Sierras de Córdoba y San Luis, Villa Carlos Paz, Nono y Merlo, Mendoza y el NOA: Tucumán, Salta y Jujuy, las Cataratas del Iguazú, Puerto Madryn y Las Grutas en la Patagonia y los complejos termales de Entre Ríos, donde la ocupación hotelera alcanzó en promedio un 90%.

Manusovich dijo que este fin de semana largo marcó la tendencia de la inminente temporada de verano. "Nos informaron nuestros asociados de las cámaras inmobiliarias que hubo muchas reservas y se cerraron prácticamente todos los contratos de alquiler, de la segunda quincena de enero. Será sin dudas una temporada récord", anticipó.

Los rubros que más facturaron este fin de semana son: hotelería y gastronomía, almacenes y bebidas, inmobiliarias y servicios , recreación, quiscos, indumentarias y casas de regalos.

la noticia deseada...

Recibimos este texto del Diputado Nacional (MC) Eduardo Román Di Cola que compartimos:

Si nos plantamos contra el Alca, están a favor de USA;

Cuando ofrecemos pagar con quita a los bonistas, se solidarizan con los acreedores;

Si discutimos con nuestros amigos uruguayos por las pasteras, tienen razón los orientales;

Si nacionalizamos YPF, apoyan a los españoles;

Se solidarizaron con las multinacionales cuando Néstor Kirchner congeló las tarifas de servicios públicos al comienzo de su mandato;

Si hay un conflicto con Estados Unidos por la incautación de material militar no autorizado, tiene razón “la Embajada”;

Si tenemos diferencias con Chile por alguna extradición, se ponen de parte de los hermanos trasandinos;

Frente a diferencias comerciales con China se alegran cuando nos presionan;

La estatización de las AFJP, fue un pésimo mensaje a los inversores extranjeros;

Si publicitamos nuestra participación olímpica desde el territorio argentino austral irredento, se ponen del lado de los kelpers;

Se alegran cuando irrespetuosamente el FMI nos amenaza;

Si para defender nuestra industria nacional tenemos diferencias con la fuerte corporación industrial de Brasil, nos acusan de dinamitar el Mercosur;

Cuando estatizamos Aguas Argentinas, ¡¡pobre los franceses de Suez!!

Quieren que le paguemos al Club de París como sea;

Cuando en consonancia con la actitud de otros países defendemos nuestro mercado interno, se “preocupan” afirmando que violamos las normas de la OMC.

Seguramente como argentinos no siempre tendremos la razón.

Pero no es posible que nunca la tengamos. No es posible que la razón la tengan siempre “los otros”.

Ahora con relación a la decisión del Juez Griesa, lo atribuyen a las actitudes de Cristina o al error en la estrategia del gobierno. Otros resaltan el valor de honrar las deudas. De distintas formas, con diferentes palabras, unos más sutiles, otros más explícitos, pero los mismos de siempre encuentran argumentos que lo justifican.

No pueden ocultar la alegría de encontrarse frente a la noticia deseada y de paso machacar, difundir y promover las consecuencias negativas que tendrá para nuestro país.

Lamentablemente para ellos, ninguno de los fracasos que profetizaron desde hace diez años se hicieron realidad.

De todas formas no se resignan en sembrar el desánimo y continúan empeñados en ser los artífices de la profecía autocumplida.

Esto nos permite una lectura positiva. En caso de dudas y desorientación nos queda una certeza: hay que fijarse que actitud asumen. Como ellos son coherentes y nunca se equivocan, haciendo lo contrario estaremos defendiendo los intereses de la patria

Suscribirse a:

Comentarios (Atom)