El peso de la deuda

¿CUÁNTOS DÓLARES NECESITARÁ EL PRÓXIMO GOBIERNO?

Por Pablo Bortz

Ilustración Pam Blanco

Ilustración Pam Blanco

En el contexto de incertidumbre económica, hay un dato que sobresale: para el 2022 y 2023 Argentina afrontará compromisos con el FMI por más de U$S 42.000 millones, solo en concepto de capital. Es el equivalente a lo que se estuvo fugando en los últimos años. ¿Cómo se enfrentarán esos vencimientos? ¿Qué implicancias tiene pedirle más plata al Fondo? ¿Cuáles son las posibilidades de un default? Pablo Bortz analiza los dilemas, alternativas y perspectivas de la deuda.

El 15 de mayo de 2018, Nicolás Dujovne y Luis Caputo (entonces ministro de Finanzas) anunciaron los resultados de una licitación de Bonos del Tesoro por $73.249 millones. Esos bonos estaban denominados en pesos, con vencimiento en 2023 y 2026, con una tasa fija de 19 y 20%. Fueron adquiridos por grandes fondos de inversiones internacionales (Franklin Templeton, Alliance Bernstein y BlackRock, entre otros) a un tipo de cambio de 24,77 pesos por dólar. Con ese ingreso de aproximadamente U$S 3.000 millones y la oferta de otros U$S 5.000 millones de parte del Banco Central, se consiguió una calma transitoria ante la corrida cambiaria de ese momento. El nombre de esos bonos, BOTEs, fue otra cuota de color dentro de una historia de endeudamiento y crisis que Argentina parece recorrer una y otra vez. A los tres meses de la compra, los fondos perdieron un tercio de lo que habían invertido en los BOTEs, y siguieron perdiendo por muchos meses más.

Hoy, abundan las dudas sobre las posibilidades de que Argentina vuelva a entrar en default, y el crédito externo desapareció. El indicador más conocido y mencionado sobre las posibilidades de default argentino es el riesgo país. Los que tienen algunos años y memoria se acuerdan: la espada de Damocles del 2001. El riesgo país mide la diferencia entre lo que paga un bono argentino y lo que paga el bono más seguro, o sea un bono del Tesoro estadounidense. Un indicador que está por encima de los 800 puntos (o sea, 8% más que un bono estadounidense), con picos arriba de los mil puntos. El riesgo país está en niveles asociados a situaciones de default. Eso no significa que hoy Argentina esté técnicamente en default, sino que colocar deuda en el exterior tiene un costo prohibitivo, por lo que solo cuenta con sus “recursos propios” para pagar sus compromisos de deuda futuros. El análisis de los números muestra que estos recursos propios no alcanzan. Los candidatos ya hablan de renegociar con el FMI.

Pero pedirle prestado tiene implicancias. En junio de 2018, cuando se firmó el primer acuerdo con el FMI, se dijo que el préstamo estaba disponible de modo “precautorio”, que se iba a usar solo si se necesitaba. Se esperaba “recuperar la confianza del mercado”. Esa idea falló. ¿Cuáles son las implicancias de pedirle más plata al FMI? ¿Es factible que los mercados “vuelvan a confiar” en la Argentina, motivados por (o a pesar de) la ayuda financiera del FMI? ¿Es inevitable un default?

¿La misma ruta?

Para ver si se puede pagar la deuda pública externa hay que tener en cuenta algunos principios básicos. El primero: la deuda externa no se paga con superávit fiscal, con “ahorro público”. Se paga con dólares; tanto la deuda denominada en moneda extranjera, como eventualmente parte de la propia deuda en pesos. Esto es reconocido implícitamente por todos los actores en esta trama, incluyendo al FMI y al gobierno (aunque declaraciones de funcionarios y analistas cambiemitas no alejan las dudas). ¿Cómo lo sabemos? Porque el principal objetivo de la política económica fue causar una recesión para reducir las importaciones y mejorar la balanza de la cuenta corriente. Con esto, sumado al “apoyo del FMI”, se pensaba que sería suficiente para retomar la “confianza de los mercados” y que volvieran a ingresar dólares para inversiones financieras, y así poder seguir refinanciando los compromisos.

¿Por qué no es una cuestión de “superávit fiscal”? Porque aún si se genera un superávit fiscal que alcance para pagar los intereses y la deuda (muy dudoso que suceda, aunque el gobierno redujo y tal vez hasta revierta el déficit fiscal), los compromisos no se pagan con los pesos de ese superávit fiscal, sino con dólares que también son demandados por otros (sector privado) y con otros objetivos (importaciones, deuda externa privada, fuga de capitales).

Segundo principio: en situaciones “normales”, la deuda no se paga, sino que se renueva, se refinancia. Se suelen pagar los intereses: la deuda se hace más tolerable en comparación a la generación de recursos (exportaciones, saldo de cuenta corriente, reservas), pero el capital se suele refinanciar, si las condiciones de mercado lo permiten. Pero Argentina no está en una situación normal. Las condiciones de mercado hoy no lo permiten, y hay dudas sobre si nos lo permitirán en los años venideros. La situación actual hace acordar a esas épocas del 2001cuando el riesgo país aparecía cada día en la pantalla de los noticieros y los programas periodísticos. En ese entonces, la única fuente de dólares que tenía la Argentina para pagar deuda era de gobiernos extranjeros y el FMI.

Para evaluar la situación actual hay que ver qué hay que pagar en esa moneda por distintos conceptos, cuántos dólares se tienen y cuántos se pueden conseguir. Empecemos por el principio. ¿Qué es lo que tiene que pagar la próxima gestión?

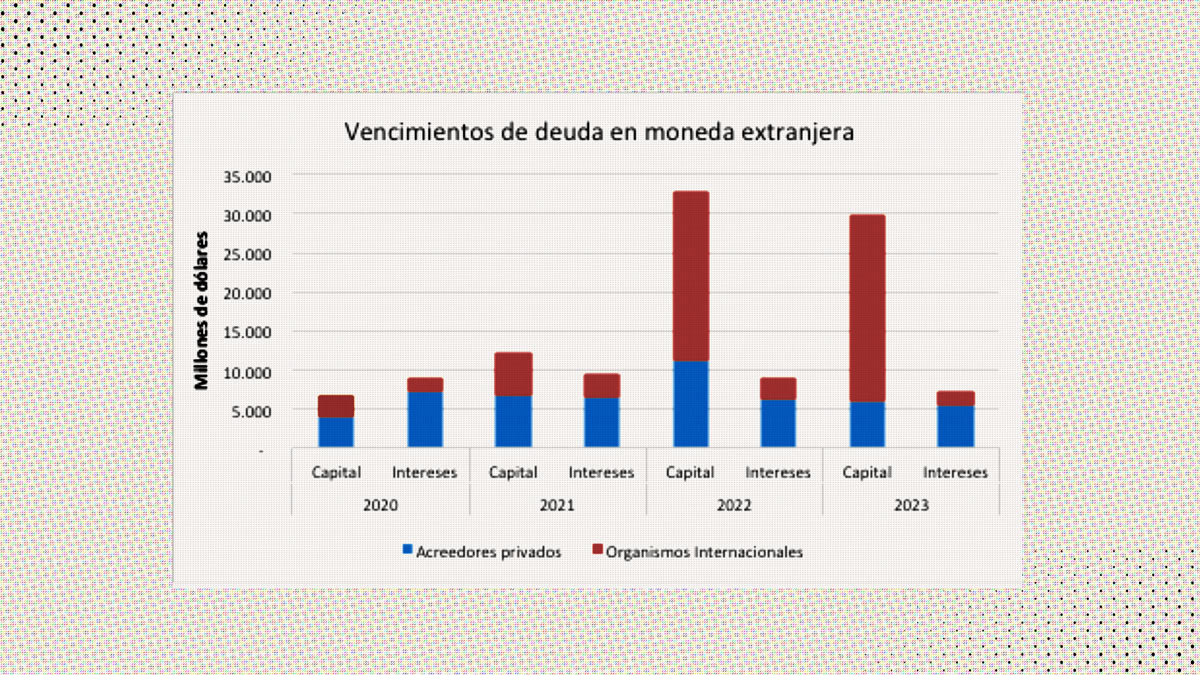

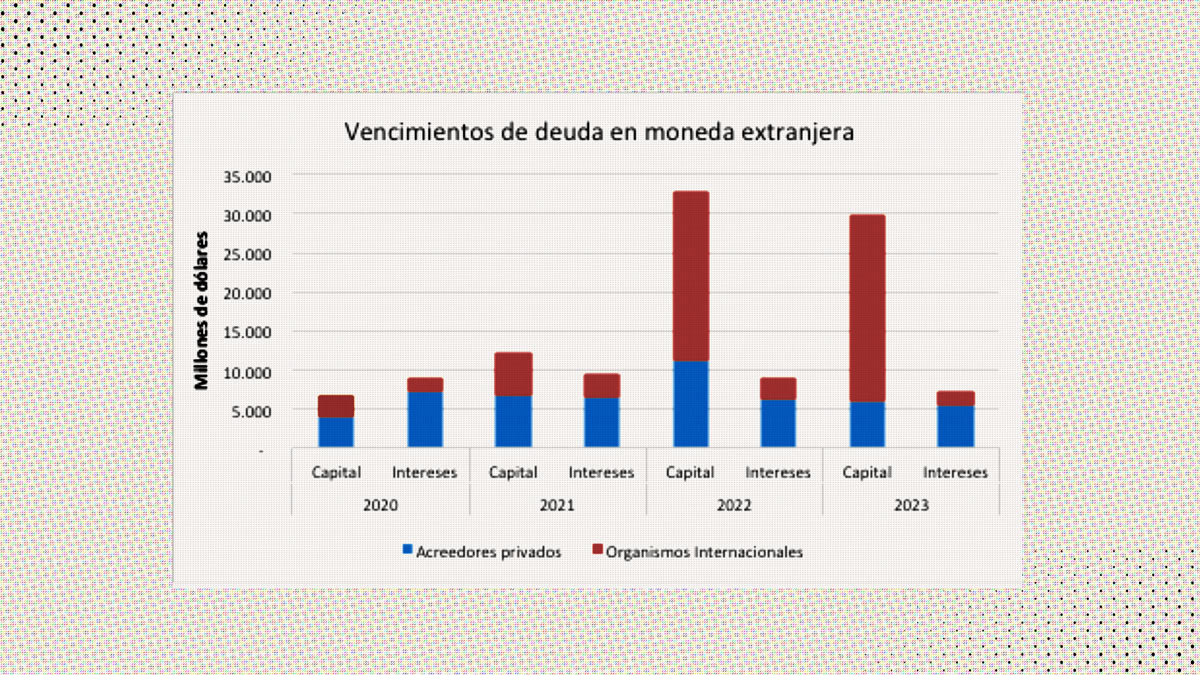

Según el programa financiero del Ministerio de Hacienda a abril de 2019, más la información sobre la deuda pública a diciembre de 2018 del propio ministerio y la información del Fondo Monetario Internacional (en las revisiones del acuerdo con Argentina), durante los próximos cuatro años se deben pagar, entre capital e intereses, alrededor de U$S 52.300 millones[i] por deuda en moneda extranjera, excluyendo a la deuda con el BCRA y con organismos internacionales. Los pagos a estos últimos (incluyendo el FMI, el Banco Mundial y el Banco Interamericano de Desarrollo) insumirían otros U$S 62.500 millones, de los cuales U$S 45.200 están concentrados en los dos últimos años de mandato.

A primera vista, los compromisos de deuda en moneda externa del sector público no resultan de una magnitud comprometedora. Para decirlo claramente: en cualquier situación más o menos normal, la deuda externa con el sector privado sería fácilmente renovable. Los pagos al FMI, sin embargo, son más voluminosos para el 2022 y 2023: alcanzan los U$S 20.000 y U$S 22.200 millones respectivamente, sólo en concepto de capital. Todo el arco político reconoce, a esta altura, que esos compromisos serán muy difíciles de afrontar y se va a requerir una negociación que plantee un sendero de pago más realista.

Pero estos no son los únicos dólares que habrá que pagar en estos años. Por ejemplo, existe un “repo” (la venta de un bono con la obligación de recomprarlo después) con bancos privados que fue prorrogado este año y que se suma a pagos de deuda en el futuro, aunque es probable que se renueven. Esos números no están incluidos en el gráfico anterior, ya que no está la información oficial sobre su vencimiento. También hay vencimientos de Letras del Tesoro en dólares: deuda de corto plazo.

Lo que haya o no que pagar el año que viene y los siguientes depende de cuánto se vaya renovando en los vencimientos durante este año; a diciembre de 2018, había un stock de U$S12.773 millones. Lo que se consiga renovar este año, de acuerdo al plazo al que se negocie, quedará para el año que viene, salvo que el gobierno logre que se inviertan en otras Letras en pesos o que se renueven de vuelta. A eso hay que sumarle los pagos de deuda privada y deuda provincial, tanto capital como intereses.

El déficit de cuenta corriente también hay que pagarlo en dólares, salvo que la tendencia se revierta y se empiece a generarlos. A finales del año pasado y comienzos del 2019 el déficit comercial se revirtió, principalmente por una caída en las importaciones. Los ruidos que hubo sobre el precio de la soja en los últimos meses trajeron alivio un día y desasosiego al siguiente, por eso no es seguro que la tendencia se mantenga. Y la salida por turismo se revirtió en los últimos trimestres, pero ya sabemos que, apenas se estabiliza el tipo de cambio y se recuperan los salarios reales, las salidas de turistas aumentan más que las entradas.

La carga de intereses, sin embargo, no tiene perspectivas de reducirse. Una parte importante se compone por los propios pagos de intereses de la deuda pública, pero también deben contemplarse los intereses de deuda provincial, de deuda privada, y no dejemos de contar la remisión de utilidades, si bien cayó en el 2018 comparado con el 2017. Como perspectiva general, es muy dudoso que la cuenta corriente, aún en un escenario positivo, dé un saldo suficiente como para afrontar los compromisos.

En definitiva, es complicado afirmar con certeza cuántos dólares se van a necesitar de acá al futuro. Y esto se debe a dos factores principales. Por un lado, además de los vencimientos en dólares hay numerosos vencimientos en pesos, que pueden convertirse a dólares muy rápidamente como mostró la corrida sobre las Lebac en mayo del año pasado. El Ministerio de Hacienda afirma que para el 2020 vencen el equivalente a U$S 7.500 millones de dólares, calculados a un tipo de cambio de 44,30 pesos por dólares. Cuanto más se devalúe el peso, menos pesarán esos pagos. También hay Letras del Tesoro en pesos, para los cuales vale el mismo criterio, salvo por el hecho de que se renuevan más a menudo.

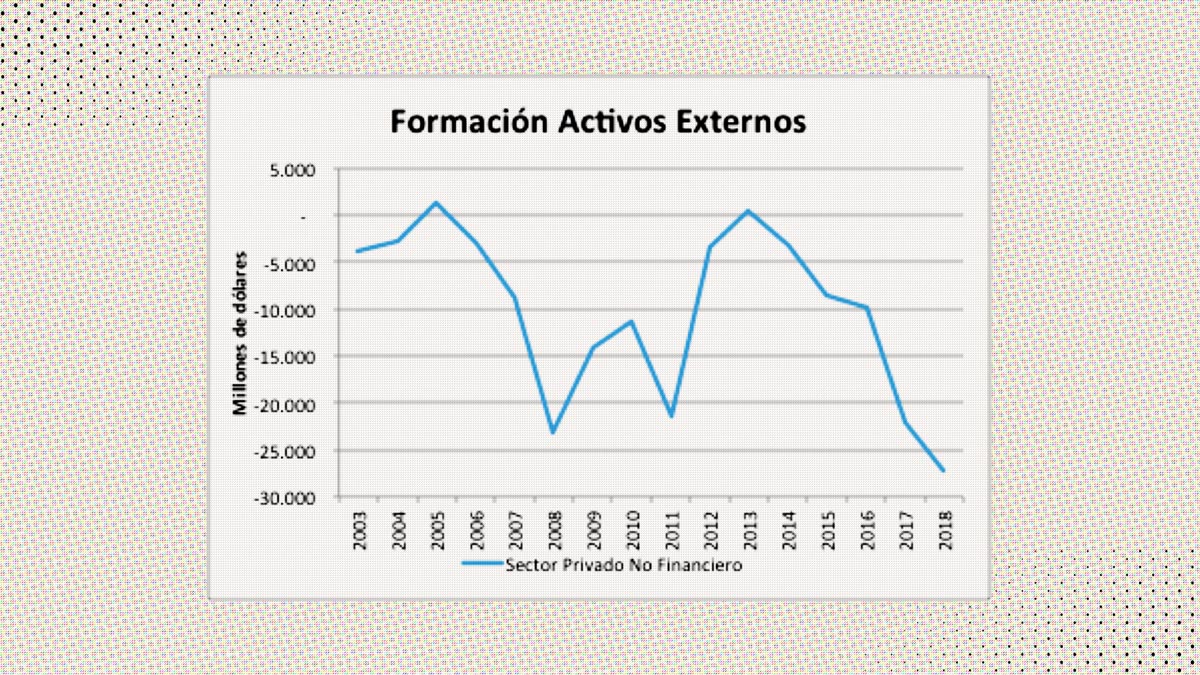

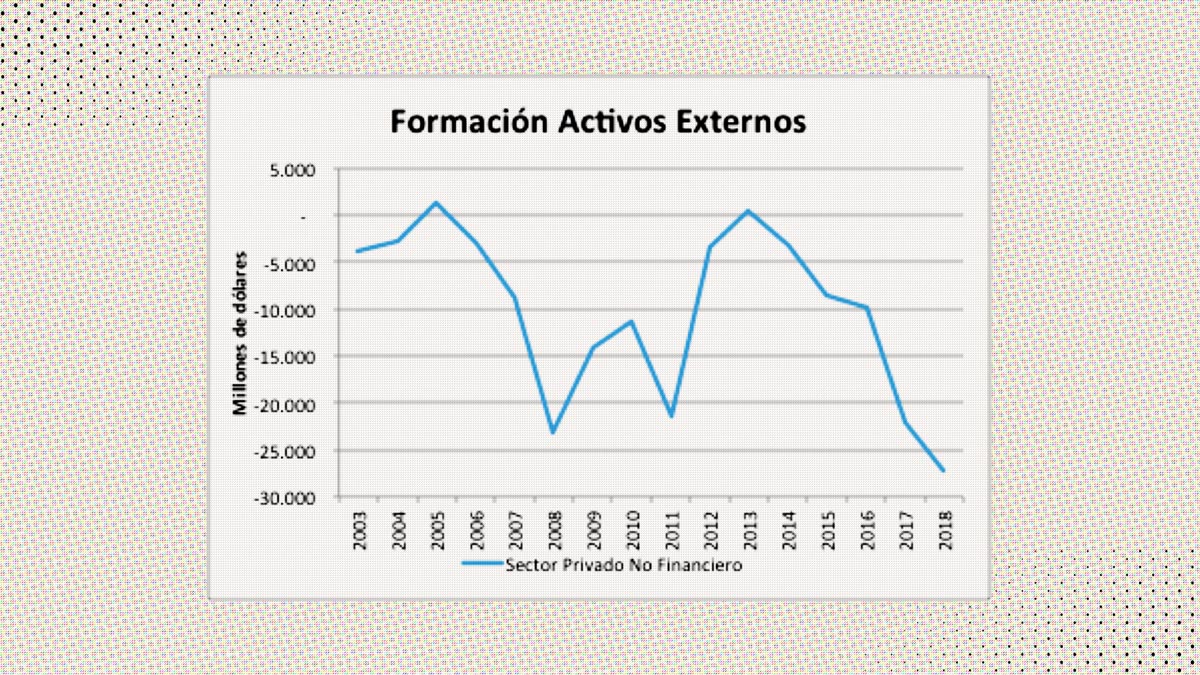

El otro gran riesgo, que amenaza como una daga afiliada a la economía argentina, es la conocida y nunca bien ponderada fuga de capitales. Como muestra el gráfico, durante el 2018 se alcanzó el valor máximo de la serie del balance cambiario del BCRA en lo que se refiere a la formación de activos externos del sector privado no financiero. En los tres primeros meses de 2019 se registraron U$S 4.700 millones por este concepto. Y todavía falta atravesar el período electoral.

En definitiva, hay una fuerte incertidumbre en cuanto a las necesidades potenciales de dólares. A diferencia de la crisis del 2001, los pagos por deuda denominada en dólares a acreedores privados no parecen exorbitantes para una situación normal, pero los pagos al FMI, sobretodo en 2022 y 2023, son muy significativos, y equivalen a lo que se estuvo fugando en los últimos años. La demanda de dólares para importaciones, turismo, y fuga también va a pesar en el cómputo porque, como dijimos, la deuda no se paga con el superávit fiscal, con los pesos que consiga ahorrar el Estado, sino con los dólares que hayan disponibles. Y ahí nos metemos en la segunda parte del camino: ¿cuántos dólares se pueden conseguir en los próximos años?

¿Quién podrá ayudarnos?

Las reservas del BCRA estuvieron en alrededor de U$S 64 mil millones en la semana del 10 de junio. Aunque pueda alcanzar para enfrentar los compromisos del año que viene, es un número insuficiente para cubrir al mismo tiempo la fuga de capitales, pagos de deuda privada y provincial y la cuenta corriente. Buena parte de las reservas, por ejemplo, está comprometida por los depósitos en dólares del sistema financiero. Es decir, se deberán conseguir dólares por otras formas, y/o tratar de refinanciar la mayor proporción de deuda posible.

Se pueden imaginar dos fuentes de dólares, pero ambas tienen problemas y dificultades: el FMI y los mercados internacionales de capital- es decir, los bancos extranjeros, fondos inversores como los mencionados al principio, esos que compraron los BOTES y perdieron fuerte-. De las dos alternativas, la más barata es volverle a pedir al FMI. De por sí, como dijimos antes, se va a requerir renegociar los pagos. El FMI pondrá sus exigencias, las mismas que impuso a lo largo de su historia, y que sigue imponiendo hoy en día en Argentina y otros países como Ecuador y Pakistán.

Pedirle al FMI no es inocuo.

A medida que el FMI nos presta cada vez más, se vuelve más importante como acreedor. Y los mercados saben que el FMI es “senior”, el primero en la fila a la hora de cobrar, sin posibilidad de hacerle quitas, por lo que en situaciones de default queda menos plata para el resto. Esto puede no representar un problema cuando los préstamos del FMI son de montos no muy considerables. Pero cuando ya le pediste U$S 57 mil millones, y le pedís más y más, mayor es la dificultad en volver a pedirle plata a esos bancos extranjeros y fondos del exterior que vienen perdiendo con sus inversiones en Argentina. Recurrir nuevamente al FMI (una de las posibles fuentes de financiamiento) es contraproducente para volver a emitir deuda a inversores extranjeros sofisticados.

Hay un factor adicional en este argumento. El FMI, para prestarte, debe hacer varios supuestos. El primero es que la deuda es sustentable, y la vara que usan es el cociente de deuda pública/PBI. En el acuerdo con el gobierno, el staff dejó en claro que no le asigna alta probabilidad a esa situación, pero dio varias volteretaspara afirmar que hay chances de que se cumpla. El segundo punto es que debe suponer que el país es solvente y que le puede repagar. Sino, antes de prestardebería exigir una quita de la deuda externa con acreedores privados. Como prueba de solvencia el FMI debe suponer que, dentro de algún plazo, el país conseguirá volver a los mercados de capitales. Y efectivamente, en las proyecciones del staff se asume (página 30 de la revisión del mes de marzo) que ya a partir del año que viene va a haber ingresos netos de capitales, de forma creciente hacia el 2022. Esos ingresos netos no son otra cosa que endeudamiento externo con el sistema financiero internacional.

En el contexto de incertidumbre que tiene hoy la Argentina, tanto en el plano económico como político, las proyecciones de las condiciones de mercado del año que viene tienen apenas un poco más de sustento que una alucinación inducida por ingesta de hongos. El riesgo país y otros indicadores financieros sugieren que las perspectivas son adversas. Pese a que los compromisos no son tan exigentes, la situación externa no resulta promisoria. Y las alternativas no son lineales; por el contrario, plantean serios dilemas, nudos gordianos de difícil resolución. La próxima gestión tendrá una tarea complicada para lograr que la Argentina no recorra el mismo camino.

......................................

Se agradecen los comentarios de Martín Cherkasky, Matías Rajnerman, Joaquín Waldman y Nicolás Zeolla, a quienes libero de toda responsabilidad por las opiniones vertidas.

[i] Se excluyen bonos que están en poder de organismos públicos, de acuerdo a la información del Programa Financiero de Abril de 2019.

Fuente del gráfico 1: Elaboración en base al Programa Financiero del Ministerio de Hacienda, información de deuda pública del Ministerio de Hacienda, y Fondo Monetario Internacional.

Fuente del gráfico 2: Balance Cambiario del BCRA.

No hay comentarios.:

Publicar un comentario