¿Disminuirá la inflación mundial?

¿Está llegando a su punto máximo la espiral inflacionaria mundial? Y si es así y se prevé que la inflación caiga durante el próximo año, entonces, ¿el susto inflacionario ha sido solo un problema momentáneo y ahora las cosas comenzarán a volver al ritmo bajo de inflación anterior en los precios de bienes y servicios?

Esa parece ser la opinión de los inversores en activos financieros en EE. UU., donde el mercado de valores ha subido hasta un 20 % desde los mínimos de mediados de junio; y los rendimientos de los bonos gubernamentales y corporativos se han estabilizado. Los mercados parecen creer en lo que se denomina el 'pivote de la Fed', en el que la Reserva Federal de EE. UU., después de haber subido agresivamente su tipo de interés oficial desde abril, ahora comenzará a poner fin a sus subidas hasta 2023 a medida que disminuya la inflación.

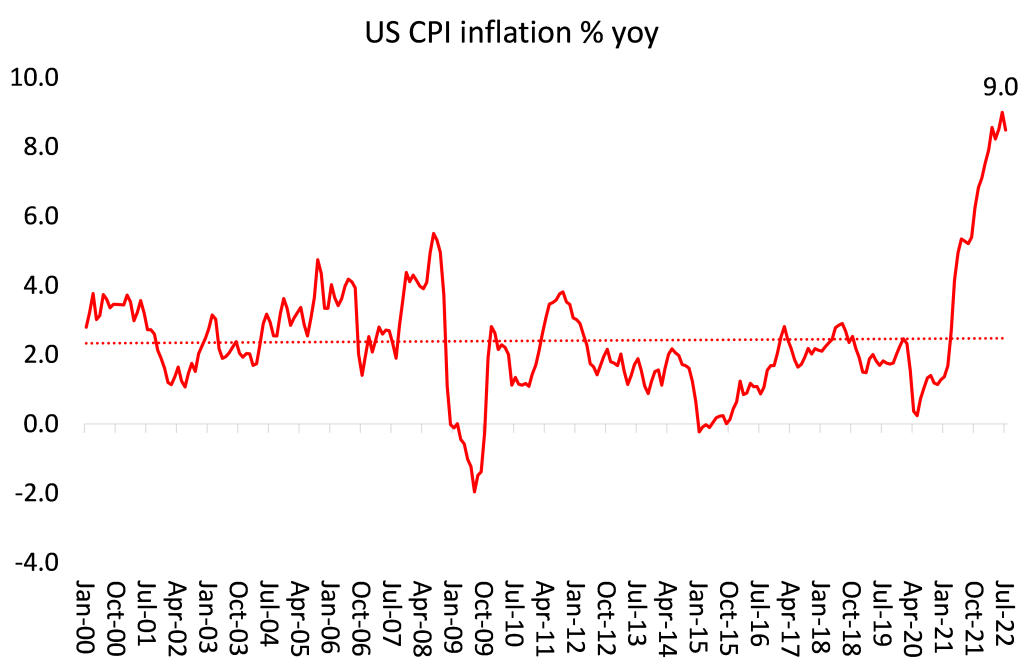

Ciertamente, hay alguna evidencia de un pico de inflación en los EE. UU., donde la tasa de inflación de los precios al consumidor (IPC) se desaceleró más de lo esperado en julio a 8,5 % año tras año desde un máximo de 40 años de 9,1 % en junio. Pero mirando por debajo de la tasa general, es menos convincente que la inflación de EE. UU. se dirija hacia abajo, al menos a un ritmo significativo. La desaceleración en julio se debió principalmente a la caída de los precios de la gasolina. La inflación de los alimentos (10,9%) y la inflación de los precios de la electricidad (15,2%) continuaron acelerándose. Y excluyendo alimentos y energía, la llamada tasa de inflación 'básica' se mantuvo estable en 5,9%.

Fuente: Fred

Y fuera de los EE. UU., todavía hay pocas señales de llegar a su punto máximo. La tasa de inflación de la zona euro aumentó en julio al 8,9 % interanual, mientras que la tasa del Reino Unido alcanzó los dos dígitos (10,1 %), con el Banco de Inglaterra pronosticando un pico de más del 13 % a principios de 2023, y otros pronosticadores anuncian una tasa del 15 %. . Incluso Japón, la economía del estancamiento y la deflación durante décadas, logró una tasa del 2,6% interanual en julio. Este fue el undécimo mes consecutivo de aumento en los precios al consumidor y el ritmo más rápido desde abril de 2014.

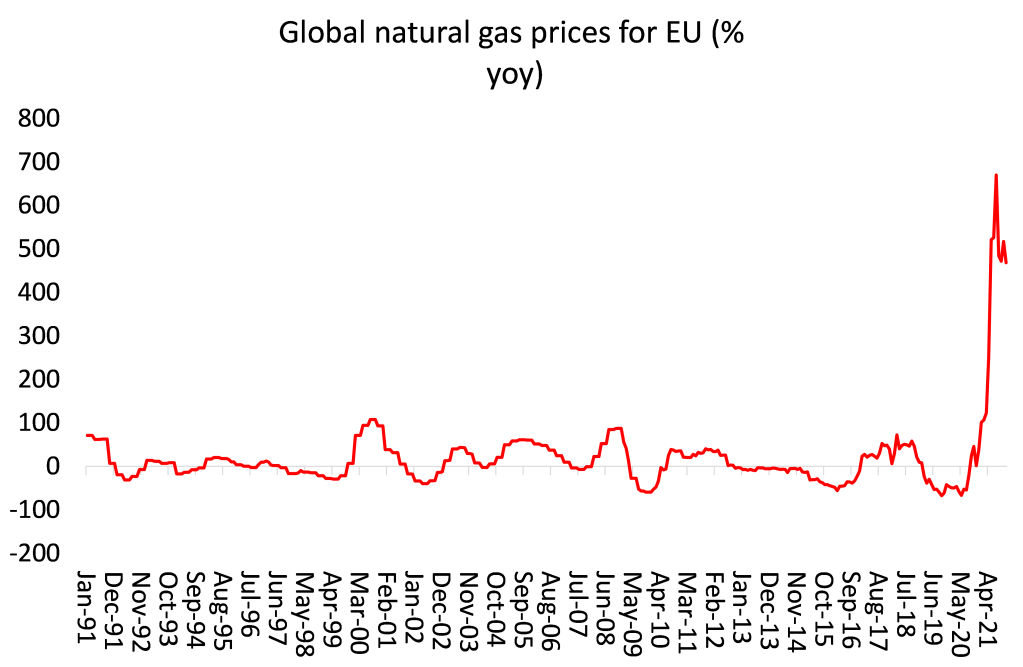

Sin embargo, tal vez haya señales a nivel mundial en el futuro de que las tasas de inflación disminuirán al menos durante 2023. Los precios del petróleo crudo todavía están un 40% por encima de hace un año, pero los precios han caído desde su máximo de $120/b en junio a $90/b. Eso debería reflejarse en los precios de la energía, al menos para el combustible para el transporte. Por el contrario, los precios del gas natural están en máximos históricos. Esta es una noticia particularmente mala para Europa, que depende en gran medida de las importaciones de gas de Rusia.

La UE está tratando de imponer sanciones (incluidas sanciones energéticas) contra Rusia por la invasión de Ucrania. Pero eso significa buscar nuevas fuentes de suministro, cuya competencia globalmente está elevando los precios. Una combinación de suministros escasos y demanda creciente en medio de olas de calor persistentes en toda Europa (incluida una sequía histórica provocada por un verano árido que estableció récords de calor en toda Europa), amenaza con detener los envíos de energía a lo largo del río Rin y limitar la producción de energía hidroeléctrica y nuclear. Al mismo tiempo, Gazprom de Rusia sigue reduciendo los flujos a través del oleoducto Nord Stream (ahora hasta aproximadamente el 20% de su capacidad), citando problemas con las turbinas. Por lo tanto, los precios de la energía en Europa podrían aumentar aún más a medida que se acerca el invierno.

Fuente: Fred

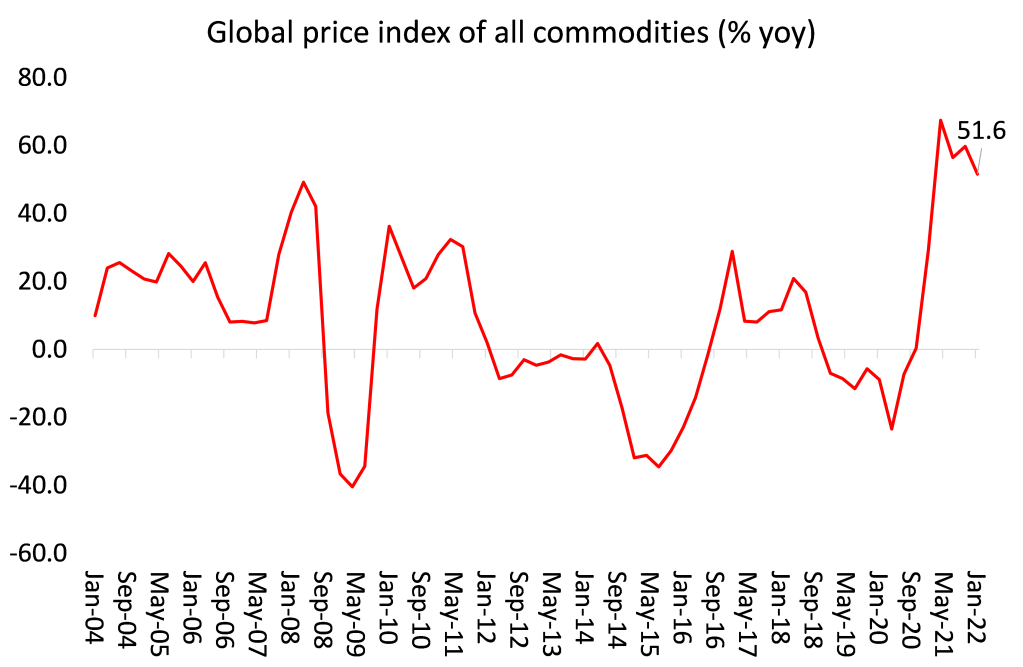

El otro impulsor de la inflación ha sido la alimentación. Y aquí, por fin, los precios mundiales de los alimentos han caído desde los máximos históricos, especialmente después del acuerdo negociado entre Rusia y Ucrania para permitir los envíos de cereales a través del Mar Negro a los mercados mundiales. Pero los precios de las materias primas en general siguen siendo un 50% más altos que en esta época el año pasado.

Fuente: FRED

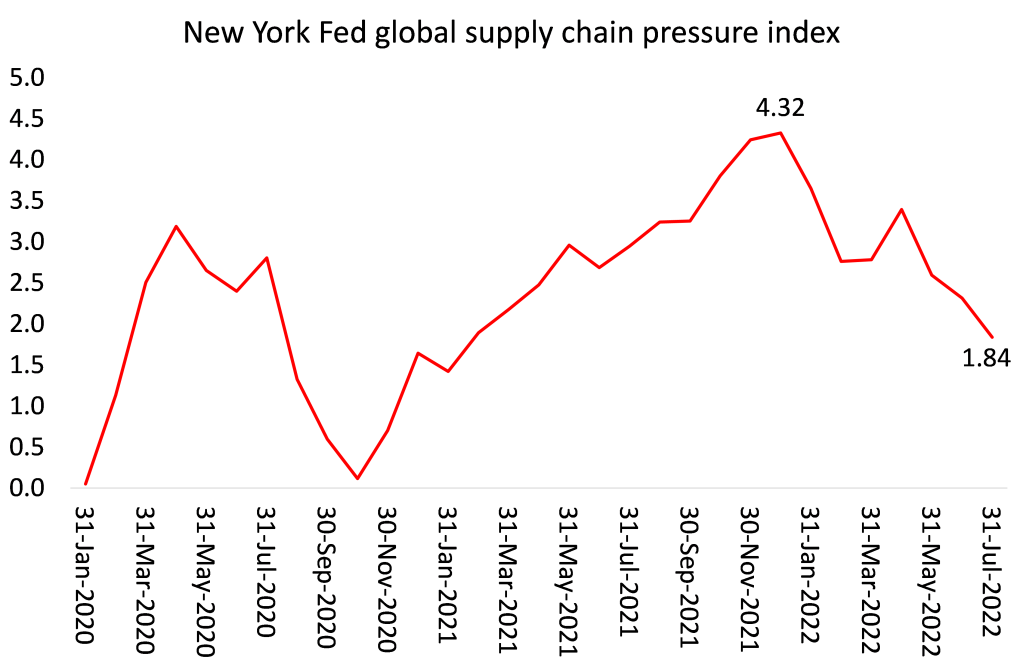

Y ese otro impulsor clave de la inflación global, después de la caída de COVID, los bloqueos de la cadena de suministro, causados por los cierres, la pérdida de personal, la falta de componentes y el lento reajuste de la logística de transporte, finalmente está mostrando cierta relajación. Aun así, el índice de presión de la cadena de suministro global (GSCPI) de la Fed de Nueva York, que mide varios indicadores de bloqueos de puertos y portacontenedores, sigue siendo mucho más alto que antes de que comenzara la pandemia de COVID.

Fuente: Reserva Federal de Nueva York

Y tome toda esta evidencia de moderación de la inflación con mucha cautela: al menos por tres razones. La primera es que los bancos centrales no tienen control sobre el ritmo de inflaciónporque el aumento de los precios no ha sido impulsado por una "demanda excesiva" de bienes y servicios por parte de los consumidores o por empresas que invierten mucho, o incluso por un gasto público descontrolado. No es la demanda lo que es "excesivo", sino que el otro lado de la ecuación de precios, la oferta, es demasiado débil. Y allí, los bancos centrales no tienen tracción. Pueden aumentar las tasas de interés de política tanto como lo consideren, pero tendrá poco efecto en la reducción de la oferta. Y esa restricción de la oferta no se debe solo a los bloqueos de producción y transporte, o la guerra en Ucrania, sino, en mi opinión, más aún a una disminución subyacente a largo plazo en el crecimiento de la productividad de las principales economías.

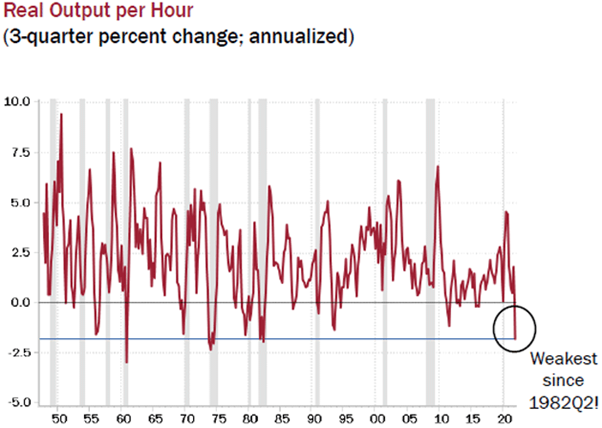

Entonces, la segunda razón para no esperar una fuerte caída en las tasas de inflación es que el crecimiento de la productividad se ha desacelerado tanto que el lado de la oferta no puede responder adecuadamente a la recuperación de la demanda de bienes y servicios a medida que las economías salieron de la crisis del COVID. Por ejemplo, la productividad laboral de EE. UU. (producción por empleado) ha sufrido una gran caída en la primera mitad de 2022, un 3% menos en dos trimestres, la mayor caída semestral desde que comenzaron los registros.

Fuente: BEA, autor

Las cifras oficiales nos dicen que el empleo en los Estados Unidos está aumentando. Pero al mismo tiempo, las últimas cifras del PIB real de EE. UU. muestran que la producción nacional cayó en la primera mitad de este año. Esa es la razón aritmética de por qué ha caído la productividad estadounidense. Pero la explicación causal subyacente se encuentra en las tendencias a largo plazo de la economía estadounidense; y no solo allí, sino en la mayoría de las principales economías.

La clave para un crecimiento sostenido del PIB real a largo plazo es una productividad laboral alta y creciente. Pero el crecimiento de la productividad se ha ido desacelerando hacia cero en las principales economías durante más de dos décadas y particularmente en la Larga Depresión desde 2010. El crecimiento de la productividad laboral de EE. UU. está ahora en su nivel más bajo en 40 años. De hecho, antes de la pandemia de COVID, la economía mundial ya se estaba desacelerando hacia una depresión después de diez años de una larga depresión .

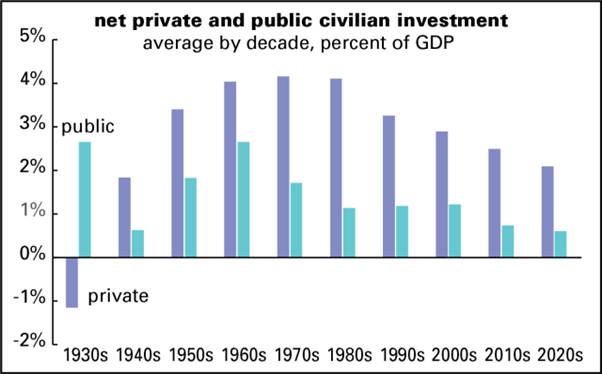

La crisis de productividad está impulsada por dos factores: primero, la desaceleración del crecimiento de la inversión en los sectores productivos (es decir, que mejoran el valor) en comparación con los sectores improductivos (como los mercados financieros, la propiedad y el gasto militar). Como porcentaje del PIB, la inversión productiva de EE. UU. ha caído constantemente, tanto en la inversión civil privada neta como en la pública.

Fuente: Reserva Federal, Doug Henman

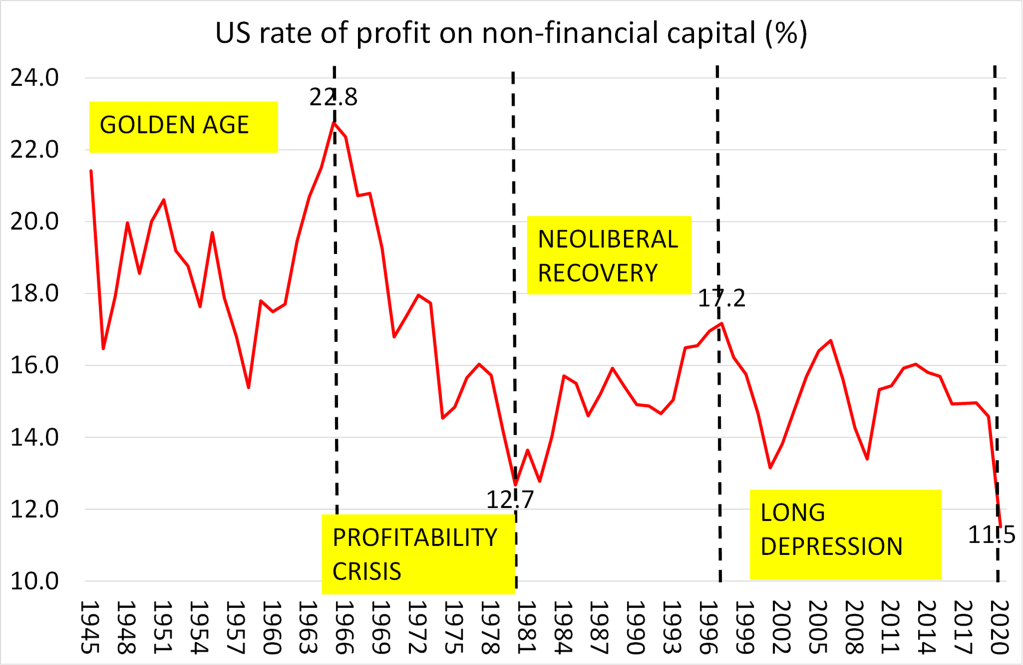

Y en segundo lugar, detrás de esta disminución de la inversión productiva está la disminución a largo plazo de la rentabilidad de dicha inversión en comparación con la inversión en activos financieros e inmuebles. La rentabilidad de la inversión en los principales sectores de creación de valor está cerca de los mínimos posteriores a 1945.

FUENTE: BEA, Basu-Wasner, autor

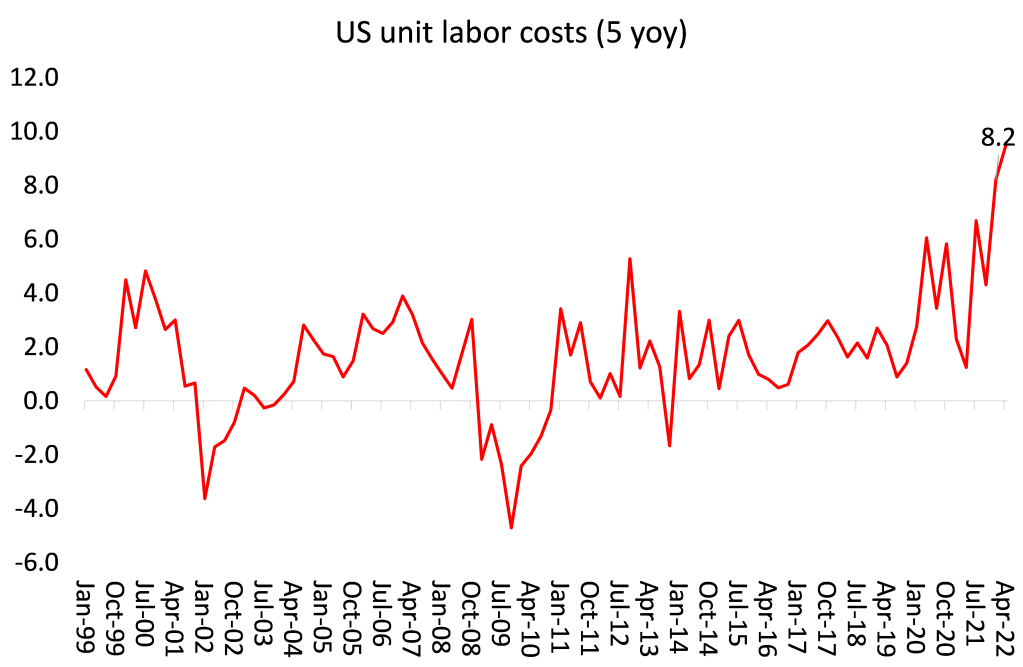

Eso me lleva a mi tercera razón para tener cuidado con la disminución de la inflación: el riesgo de que el aumento de las demandas salariales haga subir los precios. Cuando el crecimiento de la productividad es bajo, incluso los pequeños aumentos salariales exigidos por los empleados pueden aumentar considerablemente los costos de los empleados por unidad de producción. Luego, las empresas se ven obligadas a recibir un golpe en sus ganancias y/o tratar de aumentar los precios para compensar. Podría producirse la llamada espiral de salarios y precios. Al menos esa es la afirmación de la teoría dominante.

Fuente: FRED

Hasta ahora, eso no ha sucedido. Y la acusación económica dominante de que los aumentos salariales están causando la aceleración de la inflación actual o incluso que los aumentos salariales futuros lo harán no está respaldada históricamente por evidencia.

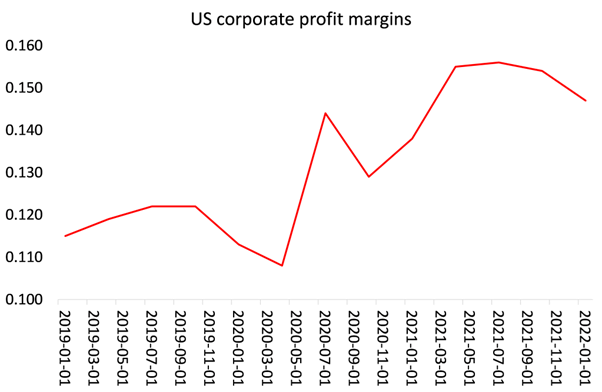

En cambio, los salarios reales promedio han estado cayendo bruscamente. El FMI calcula que el costo de vida del hogar europeo promedio aumentará alrededor del 7 por ciento este año en relación con lo que se esperaba a principios de 2021. Los empleados de todo el mundo ahora están tratando de restaurar los estándares de vida a través de demandas de aumentos salariales, en Europa y el A NOSOTROS. Si tienen éxito, lo más probable es que esto reduzca las ganancias. Ya, después de alcanzar máximos históricos, los márgenes de ganancias corporativas de EE. UU. han comenzado a caer.

Fuente: BEA, autor

Eso significa que las principales economías podrían entrar en un período de estanflación, no visto desde finales de la década de 1970, donde las tasas de inflación se mantienen altas, pero la producción se estanca. De hecho, podría ser peor que eso. El riesgo de una recesión global absoluta está aumentando. Si los bancos centrales continúan aumentando sus tasas de política, todo lo que hará será aumentar el costo de los préstamos para los consumidores y las empresas, lo que llevará a las empresas más débiles a la bancarrota y suprimirá la demanda en todos los ámbitos. Claro, eso finalmente puede reducir la inflación, pero solo a través de una depresión.

La recuperación de la caída de COVID de 2020 se ha agotado. La economía mundial se tambalea hacia una caída según los últimos datos de los economistas de JP Morgan. Su medida de la actividad económica global (producción PMI global) ha caído a 50,8 (cualquier valor por debajo de 50 es una recesión), que es un mínimo de 25 meses. JPM dice que la medida de 50,8 es equivalente a una tasa de crecimiento económico mundial de solo 2,2%. Eso está cerca de la 'velocidad de pérdida' y recuerde que incluye a China, India y otras grandes economías. El sector manufacturero mundial está al borde de la contracción y el sector de servicios se está desacelerando rápidamente.

Como dice el FMI, “La perspectiva global ya se ha oscurecido significativamente desde abril. Es posible que el mundo pronto se tambalee al borde de una recesión global, solo dos años después de la última”. dice el FMI en su último pronóstico económico . El FMI ha reducido sus previsiones de crecimiento económico mundial. Según su pronóstico de referencia, el FMI ahora espera que el crecimiento del PIB real mundial se desacelere del 6,1 por ciento del año pasado al 3,2 por ciento este año y al 2,9 por ciento el próximo año (2023). ¡Esta desaceleración prevista de 2021 a 2022 es la mayor caída anual en el crecimiento económico en 80 años! “Esto refleja el estancamiento del crecimiento en las tres economías más grandes del mundo, Estados Unidos, China y la zona del euro, con importantes consecuencias para las perspectivas mundiales”.Al mismo tiempo, se revisó al alza la previsión del FMI para la tasa de inflación. Se prevé que la inflación de este año alcance el 6,6 % en las economías avanzadas y el 9,5 % en las economías de mercados emergentes y en desarrollo, y se prevé que se mantenga elevada durante más tiempo.

Y estos son los pronósticos de referencia para el crecimiento con los riesgos "abrumadoramente inclinados a la baja". Existe el riesgo de que “la inflación aumente y el crecimiento mundial se desacelere aún más hasta alrededor del 2,6 por ciento este año y el 2 por ciento el año que viene, un ritmo al que el crecimiento ha caído por debajo de solo cinco veces desde 1970. En este escenario, tanto Estados Unidos como el euro El área experimentará un crecimiento cercano a cero el próximo año, con efectos colaterales negativos para el resto del mundo”.

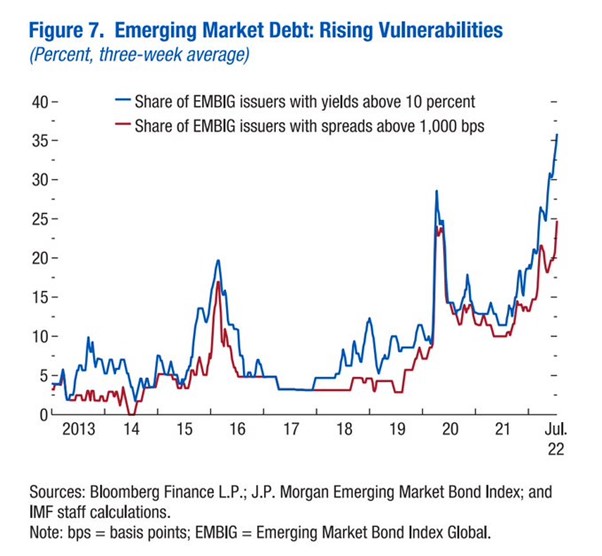

Será aún peor en los llamados países en desarrollo: “muchos países carecen de espacio fiscal, con una proporción de países de bajos ingresos o con alto riesgo de sobreendeudamiento del 60 por ciento, frente al 20 por ciento hace una década. Los costos de endeudamiento más altos, la disminución de los flujos de crédito, un dólar más fuerte y un crecimiento más débil empujarán aún más a la angustia”. La proporción de emisores de bonos de mercados emergentes con rendimientos superiores al 10 % ahora es mayor que en cualquier otro momento desde 2013.

Fuente: FMI

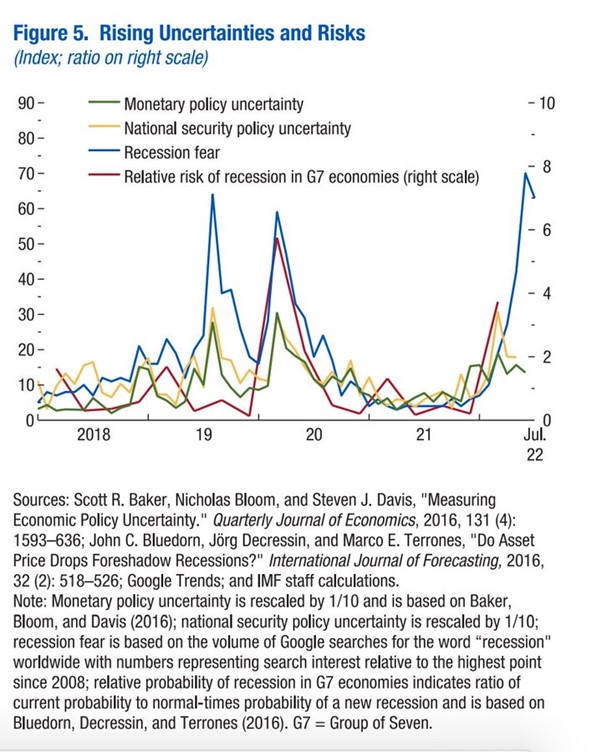

El miedo a la recesión ahora está en niveles -en todo el mundo- vistos por última vez en 2020.

-----------------

Michael Roberts trabajó en la City de Londres como economista durante más de 40 años. Ha observado de cerca las maquinaciones del capitalismo global desde dentro de la guarida del dragón. Al mismo tiempo, fue un activista político en el movimiento obrero durante décadas. Desde que se jubiló, ha escrito varios libros. La Gran Recesión: una visión marxista (2009); La larga depresión (2016); Marx 200: una revisión de la economía de Marx (2018): y junto con Guglielmo Carchedi como editores de World in Crisis (2018). Ha publicado numerosos trabajos en diversas revistas económicas académicas y artículos en publicaciones de izquierda.

No hay comentarios.:

Publicar un comentario