Coronavirus, deuda y recesión

Michael Roberts

Mientras escribo, la epidemia de coronavirus (aún no declarada pandemia) continúa propagándose. Ahora hay más casos nuevos fuera de China que dentro, con una aceleración particular en Corea del Sur, Japón e Irán. Hasta ahora hay más de 80.000 personas infectadas solo en China, donde se originó el brote. El número de personas fallecidas como resultado del virus ha superado las 3.200.

Como dije en mi previo artículo sobre el brote, "esta infección se caracteriza por una transmisión de persona a persona y un aparente período de incubación de dos semanas antes de que se declare la enfermedad, por lo que es probable que la infección continúe propagándose por todo el mundo". A pesar de que cada año mueren más personas por complicaciones de gripe, suicidios o accidentes de tránsito, lo temible de la infección es que la tasa de mortalidad es mucho más alta que la de la gripe, quizás 30 veces más alta. Si se extiende por todo el mundo, eventualmente matará a más personas.

Y como dije en ese primer artículo, "el brote de coronavirus puede desvanecerse como otros antes, pero es muy probable que nos enfrentemos a otros posibles patógenos aún mas mortales en el futuro". Esto se debe a que la causa más probable del brote fue la transmisión del virus de los animales, donde probablemente ha estado alojado durante miles de años, a los humanos a través de la agricultura industrial intensiva y la extensión de los mercados de carne de animales salvajes exóticos.

COVID-19 es más virulento y mortal que los virus de gripe que cada año matan a muchas personas vulnerables. Pero si no se le contiene, es posible que iguale esa tasa de mortalidad y se repita en una nueva forma cada año. Sin embargo, si solo se toman precauciones (lavarse las manos, no viajar, no ir a trabajar, etc.), todo debería ir bien, especialmente si se está sano, bien alimentado y se es joven. Pero si se es viejo, con muchos problemas de salud y se vive en malas condiciones, y a pesar de ello debe viajar e ir a trabajar, el riesgo de contraer la enfermedad o de morir es mucho mayor. COVID-19 no es un asesino que crea en la igualdad de oportunidades.

Pero las enfermedades y muertes causadas por el COVID-19 no preocupan a los estrategas del capital. Solo les preocupa el daño potencial a los mercados bursátiles, las ganancias y la economía capitalista. De hecho, he oído argumentar en las suites ejecutivas del capital financiero que si mueren muchas personas viejas e improductivas, ¡eso podría aumentar la productividad porque los jóvenes y los que son productivos sobrevivirán en mayor número!

Esa es una solución maltusiana clásica de principios del siglo XIX para cualquier crisis capitalista. Desafortunadamente, para los seguidores del párroco reaccionario que fue Malthus, su teoría de que las crisis en el capitalismo son causadas por la sobrepoblación ha sido demolida, dada la experiencia de los últimos 200 años. La naturaleza puede estar involucrada en la epidemia de virus, pero la cantidad de muertes depende de la acción humana: la estructura social de la economía; el nivel de infraestructura y recursos médicos y las políticas de los gobiernos.

No es casualidad que China, a la que el brote pilló por sorpresa, haya podido movilizar recursos masivos e imponer condiciones draconianas de cuarentena a la población que podrán controlar el virus. Las cosas no parecen estar tan controladas en países como Corea o Japón, o probablemente los EEUU, donde la planificación de los recursos es menor y los gobiernos quieren que la gente siga trabajando para el capital, sin evitar enfermarse. Y los regímenes pobres y corruptos como Irán parecen haber perdido el control por completo.

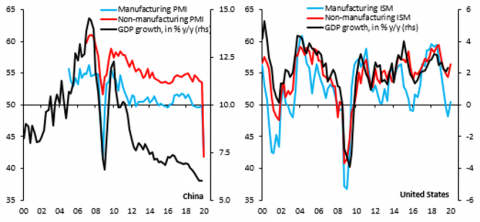

No, lo que de verdad preocupa a los estrategas del capital es si esta epidemia podría ser el desencadenante de una gran recesión o depresión, la primera desde la Gran Recesión de 2008-2009. Porque la epidemia golpeó justo en un momento en el que las principales economías capitalistas ya parecían muy débiles. La economía capitalista mundial ya se había desacelerado hasta una 'velocidad de caída' cercana al 2.5% anual. Estados Unidos está creciendo a solo el 2% anual, Europa y Japón a solo 1%; y las principales economías emergentes de Brasil, México, Turquía, Argentina, Sudáfrica y Rusia están básicamente estancadas. Las enormes economías de India y China también se han desacelerado significativamente en el último año. Y ahora la cuarentena por el COVID-19 ha llevado a la economía china a un abismo.

La OCDE, que representa las 36 economías más avanzadas del planeta, advierte sobre la posibilidad de que el impacto de COVID-19 reduzca a la mitad el crecimiento económico mundial este año en relación con su pronóstico anterior. La OCDE redujo su pronóstico de crecimiento central del 2.9 por ciento al 2.4 por ciento, pero advierte que un "brote de coronavirus más largo e intenso" podría reducir el crecimiento al 1.5 por ciento en 2020. Incluso en su pronóstico central, la OCDE advirtió que el crecimiento global podría reducirse en el primer trimestre. Se espera que el crecimiento chino caiga por debajo del 5% este año, desde un 6,1% del año pasado, que ya era la tasa de crecimiento más débil de la segunda mayor economía del mundo en casi 30 años. El efecto de los cierres generalizados de fábricas y negocios solo en China reduciría 0,5 puntos porcentuales el crecimiento global, mientras redujo su pronóstico principal al 2,4% en el primer trimestre.

Además, Italia sufrió su decimoséptima disminución mensual consecutiva de actividad manufacturera en febrero. Y el gobierno italiano ha anunciado planes para inyectar 3.600 millones de euros en la economía. El índice de gerentes de compras de IHS Markit para la industria manufacturera italiana bajó 0.2 puntos hasta 48.7 en febrero. Por debajo de 50 indica que la mayoría de las empresas encuestadas declaran una disminución de la actividad. Y la encuesta se cerró el 21 de febrero, antes de que el brote de coronavirus se intensificara en Italia. Hubo una contracción similar de la actividad fabril en Francia, donde el PMI manufacturero cayó 1.3 puntos hasta 49.8. Sin embargo, la actividad manufacturera aumentó en toda la eurozona en febrero, ya que su PMI aumentó en 1.3 puntos hasta 49.2, pero aún por debajo de 50.

Estados Unidos, hasta ahora, ha evitado una recesión grave del gasto de los consumidores, en parte porque la epidemia no se ha extendido ampliamente en Estados Unidos. Tal vez la economía de EEUU pueda evitar una recesión por el COVID-19. Pero las señales siguen siendo preocupantes. El último índice de actividad del sector servicios en febrero muestra que el sector sufrió una contracción por primera vez en seis años y el indicador general (gráfico a continuación) también entró en territorio negativo.

Fuera del área de la OCDE, hay peores noticias sobre el crecimiento. El PMI manufacturero de Absa en Sudáfrica cayó a 44.3 en febrero de 2020 desde 45.2 en el mes anterior. Es decir, el séptimo mes consecutivo de contracción en la actividad fabril y al ritmo más rápido desde agosto de 2009. Y el sector capitalista de China consignó su nivel más bajo de actividad desde que se recogen estos datos. El PMI manufacturero general de Caixin China cayó a 40,3 en febrero de 2020, su nivel más bajo desde que comenzó la encuesta en abril de 2004.

El FMI también ha reducido su pronóstico de crecimiento económico, ya bajo, para 2020. “La experiencia sugiere que aproximadamente un tercio de las pérdidas económicas causadas por la enfermedad serán costes directos: por pérdida de vidas, cierre de lugares de trabajo y cuarentenas. Los dos tercios restantes serán indirectos, lo que reflejará una reducción en la confianza del consumidor y el comportamiento empresarial y un endurecimiento de los mercados financieros". Por lo tanto, “en cualquier escenario, el crecimiento global en 2020 caerá por debajo del nivel del año pasado. Cuanto caerá, y durante cuánto tiempo, es difícil de predecir, y dependerá de la epidemia, pero también de lo oportuno y efectivo de nuestras acciones".

Un analista económico importante, Capital Economics, redujo su pronóstico de crecimiento en 0.4 puntos porcentuales hasta 2.5 por ciento para 2020, lo que el FMI considera una recesión. Y Jennifer McKeown, directora de investigación económica de Capital Economics, advirtió que si el brote se convierte en una pandemia global, el efecto "podría ser tan negativo como 2009, cuando el PIB mundial cayó un 0,5 por ciento". Y una recesión global en el primer semestre de este año "de repente parece una posibilidad real", según Erik Nielsen, economista jefe de UniCredit.

En un estudio sobre una pandemia mundial de gripe, los profesores de la Universidad de Oxford estimaron que un cierre durante cuatro semanas de los colegios, casi exactamente lo que Japón ha hecho, reduciría el 0.6% de la producción anual, ya que los padres tendrían que dejar de trabajar para cuidar a los niños. En un artículo de 2006, Warwick McKibbin y Alexandra Sidorenko, de la Universidad Nacional de Australia, estimaron que una pandemia mundial de gripe de moderada a severa, con una tasa de mortalidad de hasta 1.2 por ciento, reduciría hasta un 6 por ciento del PIB de las economías avanzadas el año del brote. .

El Instituto de Finanzas Internacionales (IIF), la institución de investigación financiada por bancos internacionales e instituciones financieras, anunció que: "Estamos reduciendo el crecimiento de China este año del 5,9% al 3,7% y el de los Estados Unidos del 2,0% al 1,3%. El resto del mundo es inestable. Alemania lucha por reestructurar la industria del automóvil, Japón sufrió un alza fiscal en 2019. EM ha sido débil por un tiempo. El crecimiento global podría caer al 1.0% en 2020, el más débil desde 2009. "

¿Cuáles son las reacciones políticas de las autoridades oficiales para evitar una depresión grave? La Reserva Federal de EEUU intervino para reducir su tasa de interés de política en una reunión de emergencia. Canadá hizo lo mismo y otros harán lo mismo. El FMI y el Banco Mundial han puesto a disposición alrededor de 50 mil millones de dólares a través de sus facilidades de financiamiento de emergencia de rápido desembolso para países de bajos ingresos y mercados emergentes que podrían solicitar su apoyo. De ellos, 10 mil millones están disponibles a cero interés para los estados más pobres a través de la Línea de Crédito Rápido.

Esto puede tener algún efecto, pero es más probable que los recortes en las tasas de interés y el crédito barato terminen siendo utilizados para impulsar el mercado de valores con más 'capital ficticio' y, de hecho, los mercados de valores han tenido una recuperación limitada después de caer más del 10% desde sus picos. El problema es que esta recesión no es causada por "una falta de demanda", como pretende la teoría keynesiana, sino por un "choque del lado de la oferta", es decir, por la pérdida de producción, inversión y comercio. Las soluciones keynesianas / monetaristas no funcionarán, porque las tasas de interés ya están cerca de cero y los consumidores no han dejado de gastar, por el contrario. Jon Cunliffe, vicegobernador del Banco de Inglaterra, dijo que dado que el coronavirus ha sido "un shock de suministro puro, no hay mucho que podamos hacer al respecto".

Y como sostiene el economista marxista británico Chris Dillow, la epidemia de coronavirus es realmente un factor adicional que mantiene a las principales economías capitalistas disfuncionales y estancadas. Cree que la causa principal del estancamiento es la disminución a largo plazo de la rentabilidad del capital. “La teoría básica (y el sentido común) nos dice que debería haber un vínculo entre los rendimientos de los activos financieros y los de los activos reales, por lo que los bajos rendimientos de los bonos deberían ser una señal de bajos rendimientos del capital físico. Y lo es." Identifica 'tres grandes hechos': la desaceleración del crecimiento de la productividad; la vulnerabilidad a la crisis; y los trabajos de baja calidad. Y como él dice: “Por supuesto, todas estas tendencias han sido discutidas durante mucho tiempo por los marxistas: una tasa de ganancia decreciente; monopolios que conducen al estancamiento; propensión a la crisis; y peores condiciones de vida para muchas personas. Y hay muchas pruebas de todo ello". De hecho, como cualquiera de mis lectores habituales sabrá.

Y luego está la deuda. En esta década de tasas de interés bajas récord (incluso negativas), las empresas han pedido demasiados préstamos. Algo que he repetido en mis artículos ad nauseam. La enorme deuda, particularmente en el sector corporativo, es una receta para un colapso grave si la rentabilidad del capital se redujera drásticamente.

John Plender, en el Financial Times, ha retomado mi argumento. Señaló que, según el IIF, la relación entre la deuda global y el producto interno bruto alcanzó un máximo histórico de más del 322 por ciento en el tercer trimestre de 2019, con una deuda total cercana a los $ 253 bn. "La implicación, si el virus continúa propagándose, es que cualquier fragilidad en el sistema financiero tiene el potencial de desencadenar una nueva crisis de deuda".

El gran aumento de la deuda corporativa no financiera de los Estados Unidos es particularmente sorprendente. Esto ha permitido que las grandes compañías tecnológicas globales compren sus propias acciones y repartan enormes dividendos a los accionistas mientras acumulan efectivo en el extranjero para evitar impuestos. Pero también ha permitido a las pequeñas y medianas empresas en los EEUU, Europa y Japón, que no han tenido ganancias de las que valga la pena hablar durante años y solo sobreviven en lo que se ha llamado un "estado zombie"; es decir, ganando lo suficiente para pagar a sus trabajadores, comprar insumos y pagar su deuda (que aumenta), pero sin que quede nada para nuevas inversiones y expansión.

Plender comenta que un informe reciente de la OCDE afirma que, a fines de diciembre de 2019, el saldo global de bonos corporativos no financieros alcanzó un máximo histórico de $ 13.5bn, el doble en términos reales con respecto a diciembre de 2008. "El aumento es más sorprendente en los Estados Unidos, donde la Reserva Federal estima que la deuda corporativa ha aumentado de $ 3.3 billones antes de la crisis financiera a $ 6.5 billones el año pasado. Dado que la empresa matriz de Google, Alphabet, Apple, Facebook y Microsoft solo tenían un efectivo neto a fines del año pasado de $ 328 mil millones, lo que sugiere que gran parte de la deuda se concentra en sectores de la vieja economía donde muchas empresas generan menos efectivo que las Big Tech. El servicio de la deuda es, por lo tanto, más oneroso”.

El último informe de estabilidad financiera global del FMI amplia este punto con una simulación que muestra que una recesión tan severa como la de 2009 tendría como resultado que las empresas con una deuda pendiente de $ 19bn obtendrían ganancias insuficientes para pagar esa deuda.

Si las ventas se derrumbaran, las cadenas de suministro se interrumpieran y la rentabilidad cayera aún más, estas compañías muy endeudadas podrían colapsar. Eso afectaría a los mercados crediticios y a los bancos y provocaría un colapso financiero. Como he demostrado en varias ocasiones, la rentabilidad del capital en las principales economías ha tenido una tendencia a la baja (ver el gráfico anterior de las tablas 9.1 de Penn World).

Y la masa de ganancias globales también comenzó a contraerse antes de que COVID-19 irrumpiera en escena (mi gráfico a continuación de los datos de ganancias corporativas de las seis principales economías, cuarto trimestre de 2019 estimado solo parcialmente). Incluso si el virus no desencadena una depresión, las condiciones para una recuperación significativa simplemente no se dan.

Eventualmente, este virus se atenuará (aunque podría permanecer en los cuerpos humanos mutando sin fin con un aumento anual de los casos en invierno). El problema es que si el 'shock de oferta' es tan grande -a pesar de que las economías comiencen a recuperarse a medida que la gente vuelva al trabajo, los viajes y el comercio se reanuden-, el daño tan profundo y el tiempo que se tarda en recuperarse tan largo, que no se trate de un ciclo económico rápido de un trimestre, en forma de V, sino de una caída profunda en forma de U de seis a 12 meses.

es un reconocido economista marxista británico, que ha trabajador 30 años en la City londinense como analista económico y publica el blog The Next Recession.

1 comentario:

patadas en el orto para los que viajen a europa

Publicar un comentario