Por Horacio Verbitsky

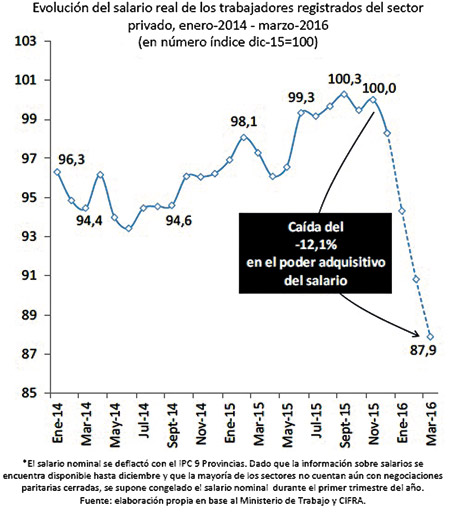

El informe de coyuntura 19 de CIFRA, realizado por los investigadores Mariano Barrera, Mariana González y Pablo Manzanelli, analiza las encrucijadas de la política económica de la Alianza Cambiemos y permite prever que este año el crecimiento será negativo. La devaluación nominal del 60 por ciento y la simultánea disminución o supresión de retenciones produjeron un salto inflacionario, que fue del 1,7 por ciento del mes electoral de octubre de 2015 al 6,5 por ciento de abril, por el fuerte aumento en las tarifas de servicios públicos, lo cual da un índice anualizado de 40,7 por ciento, aun con las optimistas predicciones del Banco Central. Esto implicó una caída del poder adquisitivo del salario del 12 por ciento (que podrá recuperarse según resulten las negociaciones paritarias) y una fuerte retracción del consumo, que en abril fue del 6,6 por ciento interanual.

Mayor aún fue la caída en la construcción, que llegó al 22,7 por ciento en los cuatro primeros meses del año. La industria sólo retrocedió 3,4 por ciento interanual en el primer bimestre del año según datos de la UIA. Pero los cambios verificados en la composición del comercio exterior sugieren que estas son apenas las primeras brisas de un viento helado que se aproxima. “Se advierte un ascenso en las importaciones de vehículos finales (44 por ciento) y bienes de consumo (6 por ciento), y una fuerte caída de los insumos intermedios (-12 por ciento), combustibles y lubricantes (-16 por ciento), piezas y accesorios para bienes de capital (-2 por ciento), y bienes de capital (-1 por ciento). Además de los automóviles, entre los bienes que más aumentaron sus importaciones se encuentran juguetes, muebles, calzado, abonos”.

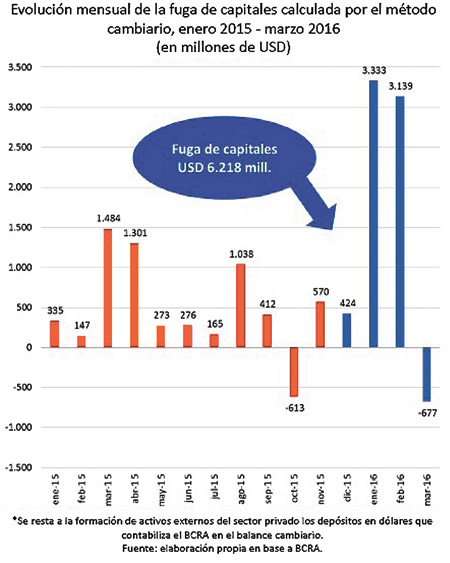

Aún así, la devaluación no logró más que una recomposición parcial del tipo de cambio multilateral, que es el que mide la competitividad externa respecto de los principales socios comerciales. Su aumento del 36 por ciento entre noviembre y febrero ubica el tipo de cambio real en niveles similares a los de octubre de 2014, y dado el ritmo inflacionario se seguirá apreciando en los próximos meses, erosionando la competitividad externa. Lejos de producirse la lluvia de dólares pronosticada, lo que se incentivó fue la fuga de capitales, que en el primer bimestre del año fue de 3.000 millones de dólares mensuales, 364 por ciento más que en el mismo periodo del año anterior. Las clases altas no disminuyen su consumo; lo que se fuga es la inversión.

Esta hemorragia recién se contuvo en marzo, cuando el Banco Central llevó al 38 por ciento la tasa de las LEBACS, lo cual es tóxico para la inversión y promueve la especulación financiera, cosa que no cambia por la disminución posterior a 36,75 por ciento. Esta acelerada reanudación de la fuga (característica del modelo de acumulación de capital impuesto por los principales agentes económicos, con una burguesía media y alta que calcula su rentabilidad en dólares) es apenas una primicia del nuevo ciclo de endeudamiento iniciado por el acuerdo con los fondos buitre con la emisión de 12.500 millones de dólares en bonos.

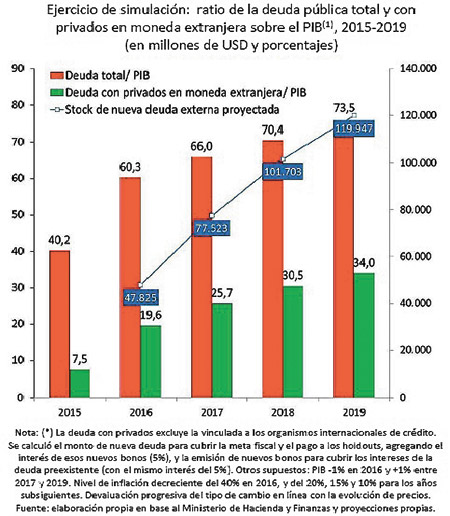

De acuerdo a lo expuesto en sus fundamentos, el objetivo es cubrir como mínimo “el programa de reducción gradual del déficit fiscal anunciado por el ministro de Hacienda y Finanzas: reducción del déficit fiscal al 4,8 por ciento del PIB en 2016, al 3,3 por ciento en 2017, al 1,8 por ciento en 2018 y al 0,3 por ciento en 2019”. Aunque no hubiera otras necesidades que estas, el nuevo endeudamiento externo con privados en moneda extranjera alcanzaría este año los 47.825 millones de dólares, o 19,6 por ciento del Producto Interno Bruto, casi tres veces más que al asumir Macrì. En el último año de su mandato presidencial, con una proyección de 120.000 millones de dólares, esa deuda implicaría un tercio del PIB de 2019.

Así, este nuevo ciclo de endeudamiento externo, que no se destinará a financiar inversiones productivas sino gastos corrientes y a cubrir el déficit externo, en un escenario de escasas oportunidades de inversión tenderá a alimentar la fuga de capitales al exterior. La conclusión de CIFRA es que si bien algunas de las medidas implementadas suponen un aumento de la rentabilidad, y por ende un incentivo a la inversión, la caída del consumo interno ejercerá presiones contrarias en un escenario en el que los mercados externos no dan indicios de expansión sino más bien lo contrario. “La recesión económica será contemporánea a una fuerte especulación financiera fomentada por el alto rendimiento en dólares de la tasa de interés que fija el Banco Central.

En ese marco, el elevado endeudamiento externo implícito en el programa fiscal y el acuerdo con los Fondos buitre puede generar, si se accede exitosamente al crédito internacional, las divisas para compensar la restricción externa y financiar la fuga de capitales, que ya no estará originada en ganancias productivas sino en la renta financiera. Se trata de un escenario sumamente regresivo y con fuertes pugnas distributivas que, a diferencia de otras etapas históricas, no tiene una crisis económica que la precede y la legitima. Ello preanuncia la intensificación de conflictos sociales, no solo entre el capital y el trabajo sino también entre las fracciones hegemónicas del capital (banca transnacional y terratenientes pampeanos) y los grupos económicos locales ligados al ámbito industrial para intentar imponerse en la nueva estructura de precios y rentabilidades relativas”.

Apéndice Gráfico

Apéndice Gráfico

Reaparece la maldición de la deuda.

Reaparece la maldición de la deuda.Imagen: CIFRA.

El endeudamiento financia la fuga.

El endeudamiento financia la fuga.Imagen: CIFRA.

La caída del salario real.

La caída del salario real.Imagen: CIFRA.

La inflación ya pasa del 40 por ciento.

La inflación ya pasa del 40 por ciento.Imagen: CIFRA.

No hay comentarios.:

Publicar un comentario